|

증시에서 2등주의 설움은 흔히 볼 수 있다. 1등주에 버금가는 장점을 갖추고 있는데도 2등주라는 이유만으로 투자자에게 어필하지 못하는 경우가 많다. 국내 대표 여행주 중의 하나인 모두투어는 어떨까. 여행시장 전망은 긍정적이다. 여행 송객수도 계속 늘고 있다. 외부 환경과 내적 체격이 커지고 있는데 정작 주가흐름은 좋지 않다. 특히 1등주인 하나투어와 비교하면 초라하다. 시장 전문가들은 지난해 여행 출국자수 증가와 중국인 관광객 유입으로 양사가 함께 호황을 맞은 것은 맞다면서도 주가와 실적 전망에는 차이를 두고 있다.

9일 한국거래소에 따르면 하나투어의 주가는 7만2,300원으로 최근 한 달 동안 10% 가까이 상승했다. 하나투어는 최근 지난달 17일 이후 15거래일 가운데 12거래일이 올랐다. 반면 모두투어는 주가가 지난달 2만5,000원선이었지만 최근 2만4,000원대까지 밀렸다. 올 들어 모두투어는 2만3,000원~2만5,000원 사이에 갇혀 횡보세를 보이고 있다.

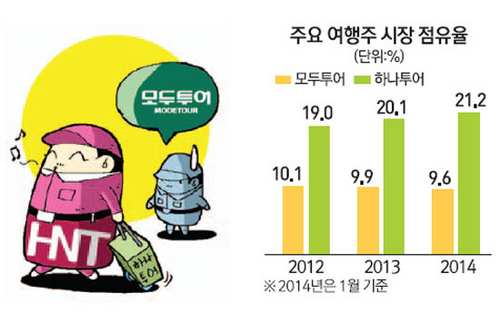

국내를 대표하는 두 여행주의 주가가 차이를 보이는 것은 시장점유율 변화 때문이다. 업계에 따르면 모두투어의 국내 여행시장 점유율은 지난 2012년 10.1%에서 지난해 9.9%, 올해 1월 9.6% 수준으로 꾸준히 하락하고 있다. 하나투어가 1월 시장점유율 21.3%로 지난해(19.2%)보다 2.1%포인트 늘어나며 최고치를 경신한 것과는 대조적이다. 신한금융투자는 하나투어가 올해 22%, 대음해 22.5%, 2016년은 24.3%까지 점유율이 커질 것으로 내다보고 있다.

겉만 보면 모두투어는 지난달 패키지여행 송객수가 9만865명으로 지난해 같은 기간보다 4.7%, 늘어나며 선전하고 있다. 전체 여행 송객수는 12만5,140명으로 6.7% 성장했다. 그러나 업계 1위인 하나투어의 패키지여행 송객수(16만6,591명)와 증가율(4.9%)에는 못 미쳤다. 전체 여행 송객수(23만7,199명)와 증가율(13.4%)도 절반 수준에 그쳤다.

업계에서는 국내 여행산업이 저가여행 위주로 개편되면서 송객수가 예전보다 더 많이 늘어나야 기존 수익을 유지할 수 있다고 평가했다. 모두투어가 저마진 상품으로 평균판매단가(APS) 하락이 불가피한 상황에서 점유율마저 떨어질 경우 중·장기 성장성이 불확실하다는 판단이다.

함승희 KDB대우증권 연구원은 "국내 여행산업은 2000~2007년 소득수준 팽창기인 1차 성장기를 지나 2010~2012년 저가항공 등으로 촉발된 제2의 성장기가 마무리된 시점에 접어들었다"며 "패키지와 티켓 등 저가 상품비중 확대로 ASP가 떨어지는 상황에서 모두투어는 보수적인 사업전략으로 시장점유율이 소폭 역성장하는 추세가 이어지고 있다"고 설명했다.

증권사들의 투자의견과 목표주가도 엇갈리고 있다. BS투자증권은 지난 1월 모두투어의 목표주가를 3만5,000원에서 3만원으로 낮췄고 KDB대우증권도 이달 투자의견을 '중립'으로 내리고 목표주가를 제시하지 않았다. 반면 하나투어에 대해서는 올 들어 BS투자증권이 목표주가를 7만4,000원에서 8만5,000원으로 올렸고 동양증권은 7만2,000원에서 8만1,000원, LIG투자증권도 7만8,000원에서 8만1,000원으로 상향조정했다.

전문가들은 하나투어와 모두투어의 점유율 차이가 더 벌어질 수 있다고 판단했다. 최근 상장한 인터파크INT와 같은 강력한 경쟁자가 부상하는 것도 부담이라고 전했다.

업계 관계자는 "하나투어가 100명의 여행객을 해외로 보낼 때 모두투어는 과거 55~60명 정도를 보냈지만 최근에는 50명을 보내기도 힘들다"며 "모두투어가 하나투어에 비해 항공권판매·호텔·에어텔 등 개별 여행상품 판매에서 계속 밀리고 있다"고 판단했다. 이어 "인터파크INT 등 항공권과 호텔예약 등을 특화한 경쟁업체들도 나오고 있어 모두투어가 점유율을 지키기 쉽지 않아 보인다"며 "반면 인터파크INT의 사업모델은 하나투어의 개별 여행사업에 비해 수익성이 떨어지기 때문에 하나투어의 업계 지배력은 더 높아질 것"이라고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >