|

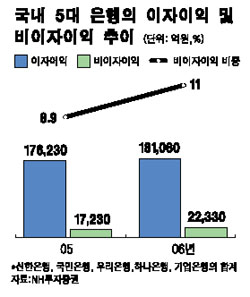

은행의 순이자마진(NIM)은 줄어들고 있지만 비(非)이자 이익의 비중이 늘면서 전체 이익 규모도 늘 것이라는 전망이 나왔다. 또 은행의 주가이익비율(PER)은 시장 PER 대비 평균 40% 가까이 할인된 상태라 밸류에이션 매력도 높은 것으로 분석됐다. NH투자증권은 10일 “은행의 전통적인 수신기반이 약해지면서 NIM의 추세적 상승은 기대하기 어렵지만 올해 하락폭은 지난해에 비해 둔화될 전망”이라며 “비이자 이익의 규모와 비중이 점차 늘면서 전체 이익 규모도 증가할 것”으로 내다봤다. NIM은 고객의 돈으로 얼마나 수익을 올렸는지를 나타내는 지표로 은행의 가장 중요한 수익기반을 의미한다. 국내 은행의 NIM은 지난 2005년 4ㆍ4분기 이후 하락하다 지난해 4ㆍ4분기 반짝 상승했으나 올 1ㆍ4분기 다시 하락하면서 은행주 주가의 발목을 잡아왔다. 김은갑 NH투자증권 애널리스트는 “국내 은행들의 이자 이익은 안정적인 증가 추세가 예상되는 가운데 비이자 이익의 규모 및 비중이 늘면서 실적과 주가에 미치는 영향력도 커질 것”으로 예상했다. 실제 신한ㆍ국민ㆍ우리ㆍ하나ㆍ기업 등 국내 5대 은행의 이자 이익 및 비이자 이익을 살펴본 결과 지난해 이들 은행의 비이자 이익은 2조2,330억원으로 전체 이익의 11%를 차지했다. 2005년에는 8.9% 수준이었다. 김 애널리스트는 “은행의 예대업무 수익성이 낮아지는 상황에서 비이자 이익은 이익 증가율을 높일 수 있는 대안이 될 것”이라며 “은행별 주가도 이에 따라 좌우될 가능성이 높다”고 말했다. 그는 비이자 이익 비중이 가장 높은 신한지주를 최선호 종목으로 꼽고 국민은행ㆍ우리금융ㆍ기업은행에 대해서도 ‘매수’ 의견을 유지했다. NH투자증권에 따르면 금융지주나 은행의 이익 중 NIM 하락의 영향을 받지 않는 비이자 이익 비중이 가장 높은 곳은 신한지주(45%)로 나타났다. 우리금융이 28%로 그 뒤를 이었고 하나금융(21%), 국민은행(19%), 기업은행(14%) 순이었다. 또 5대 은행주들의 평균 PER(NH투자증권 실적 추정치 기준)는 8.5배로 시장 평균보다 40% 가까이 할인된 것으로 분석됐다. 김 애널리스트는 “은행들의 안정된 이익을 감안하면 주가가 시장에 비해 과도하게 할인된 상태로 판단된다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >