|

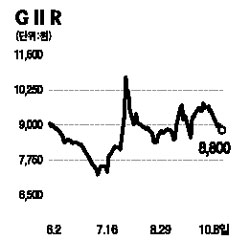

GⅡR의 올해 영업수익과 순이익은 전년 대비 24.1%, 50.7% 감소할 것으로 전망된다. GⅡR의 사업회사인 HS애드(옛 LG애드)의 실적이 악화됐기 때문이다. HS애드의 실적악화는 LG그룹의 광고물량 이탈과 실물경기 침체 등이 원인이다. 하지만 올해를 저점으로 오는 2009년부터는 현저한 실적개선이 예상된다. 이런 이익성장은 ‘LG그룹으로 복귀’에서 비롯될 것으로 보인다. LG그룹은 지난 2002년 구조조정 과정에서 옛 LG애드 경영권을 WPP에 양도했다. 그러나 LG가 조만간 GⅡR의 유상증자에 참여해 다시 1대주주로 부상할 예정이다. LG가 출자를 완료하면 HS애드가 LG그룹의 광고물량을 본격적으로 늘릴 것으로 보인다. 이에 따라 2010년까지 HS애드의 취급액은 연평균 27.9% 증가할 것으로 전망된다. 2010년에는 LG그룹의 광고물량이 계열분리 직후 수준으로 복구될 것으로 보인다. 특히 HS애드가 해외법인을 정비하는 내년 하반기부터는 해외취급액이 본격적으로 늘어날 것으로 기대된다. 이에 따라 실적도 개선될 것으로 예상된다. 2009년과 2010년에 영업수익과 주당순이익(EPS)은 전년 대비 평균 33.4%, 59.3% 성장할 것으로 예상된다. GⅡR은 향후 높은 이익성장이 예상될 뿐 아니라 배당투자 매력 또한 뛰어나다. 배당수익률은 7일 주가 9,000원을 기준으로 7%를 상회할 것으로 보인다. 고성장과 고배당 매력을 고려했을 때 매수 의견과 목표주가 1만4,300원을 제시한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >