|

|

데이비드 전(사진) KDB자산운용 대표에게는 최근 '별명'이 하나 생겼다. 바로 '한국의 닥터 둠.' 월가(Wall Street)의 대표적인 비관론자로 유명한 닥터 둠이 전 대표의 수식어가 된 것은 그의 증시 전망 때문이다.

지난해 9월 취임 기자간담회에서 글로벌 증시의 하락을 예견한 그는 올 초 전망한 '6월 조정장'까지 맞아 떨어져 시장의 화제를 모았다. 정확한 예측 속에 KDB자산운용의 대표 펀드들도 시장을 웃도는 높은 성과를 거뒀다.

전 대표는 하반기, 더 나아가 내년에도 국내 증시의 약세는 불가피할 것으로 내다보며 "이제 시작일 뿐"이라고 말했다. 스스로 "증시 비관이 아닌 현실적인 상황 진단을 하고 대비하는 것"이라고 말하는 전 대표에게서 하반기 시장 전망과 함께 이달 말 취임 1주년을 맞는 소감 및 중간평가를 들어봤다.

"물이 빠져나간 강바닥이나 갯벌을 상상해보라." 하반기 증시 전망을 묻자 전 대표는 대뜸 이런 주문을 했다. 그는 "엄청난 물(유동성)이 차오르는 밀물 때는 바닥에 깔린 크고 작은 바위나 돌멩이(약재)가 보이지 않고 그저 아름다운 물결(긍정적인 전망)만 보이지만 물이 빠져나가는 썰물 때가 오면 가려져 있던 암초들이 모습을 드러낸다"고 말했다. 미국과 중국이 글로벌 증시에 풀었던 유동성이 회수되면서 지나치게 저평가됐던 리스크가 부각될 수 있다는 이야기다. 미국은 이미 양적완화 출구전략을 시사했고 중국은 신용경색 우려 속에 중앙은행들의 유동성을 규제하고 나섰다.

국내 증시에 미치는 파급력은 미국보다 중국 쪽이 크다고 봤다. 전 대표는 "미국의 이슈는 국내 시장에 심리적인 영향이 큰 반면 중국은 국내 기업 등 실물경제에 직접적인 영향을 미치기 때문에 중국이 유동성 규제에 나설 경우 글로벌 증시 대비 국내 증시가 받는 타격이 상대적으로 클 수밖에 없다"고 설명했다. 이제 막 썰물이 시작됐고 전례 없는 수준의 중국 신용경색 우려가 커지고 있는 상황에서 단순히 과거 사례에 비춰 코스피 밴드를 전망하는 것은 어렵고 의미도 없다는 게 전 대표의 설명이다.

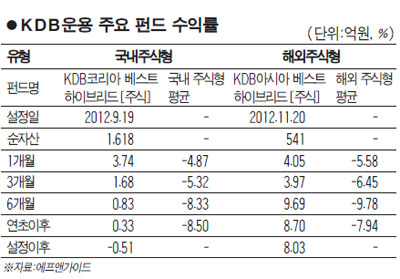

약세 장 속에서 주목할 종목으로는 현금 흐름이 좋고 배당성향이 높은 기업, 경제사이클을 타지 않고 성장하는 상품ㆍ서비스 업종을 꼽았다. KDB자산운용의 대표 국내주식형펀드인 'KDB코리아베스트' 'KDB코리아베스트 하이브리드' 펀드는 3월 말 기준 SK텔레콤ㆍKTㆍKT&GㆍNHNㆍSK하이닉스ㆍ한국전력ㆍ롯데쇼핑 등을 담고 있으며 해외주식형펀드인 'KDB아시아베스트 하이브리드'는 다국적 생명보험사인 AIA그룹, 중국의 쿤룬 에너지, HSBC홀딩스, 대만의 반도체 업체인 TSMC 등에 투자하고 있다.

이달 말 취임 1주년을 맞는 전 대표는 "1년간 KDB자산운용의 심장을 세팅하는 데 주력했다"며 "10년 같은 1년이었다"며 웃었다. 그는 취임 이후 상품별로 존재하던 각기 다른 팀을 트레이딩(국내외 주식ㆍ채권ㆍ환율), 펀더멘털리서치(코스피 200종목, 아시아 주요 200개 종목 중심), 매크로 리서치, 퀀트 리서치 등 4개의 굵직한 엔진으로 재정비했다. 전 대표는 "KDB자산운용의 모든 투자상품이 이 투자 엔진을 활용해 수익을 내도록 설계했다"며 "매크로 리서치의 경우 매일 32개국의 금리ㆍ경제ㆍ환율에 대한 의견을 자체 생산하고 있고 역시 자체 개발한 퀀트 모델로 매일 전세계 주요 종목들에 대한 투자 매력을 판단하고 있다"고 밝혔다. 실제로 KDB아시아베스트하이브리드 펀드는 매크로 리서치를 기반으로 인도 루피화 가치 하락을 예측해 수익률 방어에 성공하기도 했다.

주요 판매사를 돌며 전국을 세 바퀴나 돌았다는 전 대표는 "매니저들은 운용을 잘하는 것 못지않게 자신에게 돈을 맡긴 투자자를 만나 충고ㆍ조언을 얻는 것도 중요한 것 같다"며 "올 가을 또 한번 전국 판매사 순회를 할 계획"이라고도 밝혔다. 이어 "최근의 시장은 자칫 흐름을 잃으면 어느 때보다 크게 다칠 수 있는 환경"이라며 "웬만한 상품 개발은 마무리했고 환율ㆍ퀀트를 활용한 신규 펀드 3개를 추가 론칭한 뒤에는 운용에만 집중할 계획"이라고 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >