|

지난 2009년 이후 지속적인 펀드 환매가 이어지면서 펀드의 대명사로 불리는 1조 펀드에 세대교체가 활발하게 진행되고 있는 것으로 나타났다. 또 삼성∙한국∙교보 등 3개 자산운용사의 4개 펀드는 이러한 물갈이 과정에서도 살아남는 저력을 보여 눈길을 끌었다.

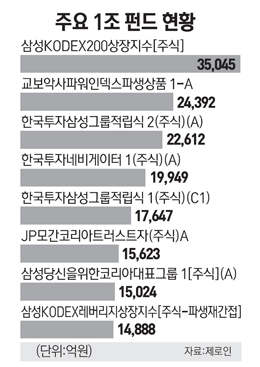

15일 펀드평가사 제로인에 따르면 10일 기준 운용순자산(운용펀드 설정액+운용수익)이 1조원이 넘는 국내 주식형 펀드(ETF 포함)는 12개에 그친 것으로 나타났다. 이는 2009년(16개)에 비해 4개가 줄어든 것이다.

이 중 상장지수펀드(ETF)인 삼성KODEX200이 3조5,045억원으로 가장 많은 순자산을 기록하고 있었고 삼성당신을위한코리아대표그룹1[주식](A), 한국투자한국의힘1(주식)(A), 알리안츠기업가치향상장기자[주식](C/A), KB밸류포커스자(주식)클래스A, JP모간코리아트러스트자(주식)A, 한국투자네비게이터1(주식)(A), KB한국대표그룹주자(주식)클래스A, 한국투자삼성그룹적립식2(주식)(A) 등이 뒤를 이었다.

주목할 점은 2009년 이후 1조 펀드의 지위를 그대로 유지하고 있는 펀드가 삼성KODEX200상장지수[주식], 교보악사파워인덱스파생상품1-A, 한국투자네비게이터1(주식)(A), 한국투자삼성그룹적립식1(주식)(C1) 등 4개에 불과하다는 점이다. 1조 펀드의 3년 생존율이 25%에 불과하다는 의미다. 이들 펀드의 최근 3년 수익률은 각각 31.17%, 30.94%, 29.38%, 36.20%로 같은 기간 코스피 상승률(23.13%)을 상회한다. 설정 후 수익률도 70~300%대로 모두 상위권을 나타냈다.

반면 새로 1조 펀드에 입성한 펀드는 8개나 됐다. 한국투자삼성그룹적립식2(주식)(A)가 2010년, 삼성KODEX레버리지상장지수[주식-파생재간접]과 삼성당신을위한코리아대표그룹1[주식](A), 알리안츠기업가치향상장기자[주식](C/A), KB밸류포커스자(주식)클래스A, JP모간코리아트러스트자(주식)A, KB한국대표그룹주자(주식)클래스A가 지난해 1조 펀드에 진입했으며 한국투자한국의힘1(주식)(A)가 올해 순자산 1조원을 넘어섰다. 전체의 3분의2가 새로 수혈된 것이다.

반면 2009년 말 기준 16개 1조 펀드 중 10개를 보유하고 있던 미래에셋의 펀드는 환매와 수익률 저하에 따른 침체로 1조 펀드에서 모두 내려왔다. 이들 10개 펀드 대부분은 최근 1년 수익률은 물론 3~5년 장기 수익률도 코스피 상승률을 밑돌았다.

한 운용사의 펀드 매니저는 "펀드의 덩치가 커지면 규모가 작은 펀드에 비해 상대적으로 효율적인 종목 교체 및 수익률 관리가 힘든 측면이 있는 것은 사실"이라며 "그러나 적당한 설정액 규모를 유지해야 매매 회전율을 줄이고 안정적으로 펀드를 운용할 수 있기 때문에 규모의 리스크가 펀드 성적에 큰 영향을 미칠 수는 없다"고 지적했다. 이어 "결국 중요한 것은 펀드 운용 전략으로 강한 펀드가 살아남고 전략이 미흡해 수익률을 깎아 먹은 펀드는 그만큼 자산이 줄어들 수밖에 없다"며 "이 때문에 오랜 시간 큰 설정 규모를 유지하면서도 시장을 이겨낸 펀드는 상대적인 경쟁력을 지녔다고 볼 수 있다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >