|

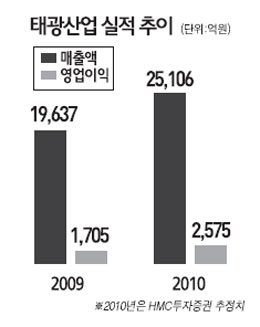

태광산업에 대해 석유화학부문의 높은 수익성과 국내 케이블TV기업 보유지분의 자산가치를 고려할 때 사볼 만하다는 분석이 나왔다. 조승연 HMC투자증권 책임연구원은 24일 "중국 내수시장 확대에 따라 합성수지의 원료인테레프탈산(TPA)과 아크릴로니트릴(AN)의 수요가 크게 늘고 있다"며 "태광산업은 TPA와 AN 생산설비를 각각 100만톤, 25만톤 보유하고 있어 향후 높은 수익 창출 능력을 유지할 것"이라고 분석했다. HMC투자증권은 태광산업의 올해 매출액과 영업이익이 지난해보다 각각 28%, 51% 증가한 2조5,106억원, 2,575억원에 달할 것으로 예상하고 투자의견 '매수'와 목표주가 123만원을 제시했다. 조 연구원은 "태광산업은 국내 케이블TV시장의 22%를 차지하고 있는 티브로드와 큐릭스홀딩스의 대주주"라며 "국내 미디어시장이 성장함에 따라 케이블TV 관련 지분 가치가 부각돼 주가에 긍정적"이라고 평가했다. 다만 태광산업의 유통물량이 20%대에 불과해 유동성이 매우 낮은 점을 단점으로 지적했다. 조 연구원은 "유동성은 낮지만 사업 수익성이 높은데다 자산가치까지 고려할 때 투자 매력이 크다"고 덧붙였다. 중국의 급격한 긴축과 유가 및 원재료가격이 급등할 경우 태광산업의 마진율이 축소될 수 있는 점도 주의해야 할 부분으로 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >