|

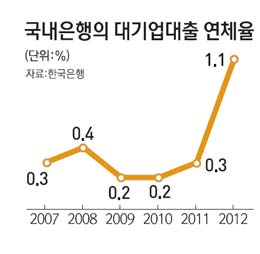

은행이 대기업에 빌려준 돈의 5분의1인 48조원이 부실위험이 높은 것으로 나타났다. 대기업대출의 5분의1에 적신호가 켜진 셈이다. 가계 부문에서도 주택담보인정비율(LTV) 70%를 초과하는 대출이 9조원을 넘어섰다.

30일 한국은행이 발표한 '금융안정보고서'에 따르면 국내은행의 대기업 익스포저(대출금ㆍ사모사채ㆍ확정지급보증 등 여신성 채권)는 221조원으로 집계됐다. 이 중 잠재위험 규모는 48조1,000억원으로 21%를 차지했다.

한계기업으로 분류된 동시에 요주의여신을 보유한 고위험 익스포저는 11조6,000억원이었다. 특히 건설ㆍ조선업을 보유한 대기업의 고위험 익스포저가 3조원을 넘어 잠재위험이 높았다. 건설사를 가진 대기업은 다른 계열사로 부실이 옮겨가는 현상까지 나타났다.

한은은 특히 우리 경제가 외환위기 수준의 충격을 받을 경우 은행의 자기자본비율이 14.4%에서 12.1%까지 떨어져 22조원의 손실을 볼 것으로 예상했다. 하지만 은행의 대손충당금 적립규모는 지난해 말 현재 5조원에 불과했다.

지지부진한 부동산 경기에 악성 주택담보대출도 늘고 있다. 지난 1월 말 현재 9개 시중은행의 주택담보대출 LTV는 49.2%로 1년 전보다 1.6%포인트나 올랐다. LTV 60%와 70%를 넘기는 대출도 각각 21.9%(56조5,000억원), 3.5%(9조1,000억원)로 늘었다. LTV 70% 초과 대출의 연체율은 지난해 말 3.2%로 1년 전(2.3%)에 비해 껑충 뛰었고 3개월 이상 장기연체 비중도 68.6%까지 높아졌다.

하지만 LTV 상승은 오히려 주택가격을 끌어내리는 악순환 고리가 형성되고 있다. 한은 분석에 따르면 주택가격이 10% 떨어지면 LTV는 평균 6.1%포인트 상승하고 LTV 70% 초과 대출도 2.5%포인트 늘면서 경매로 나오는 주택이 많아져 집값이 1.6%포인트 추가 하락하는 것으로 나타났다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >