|

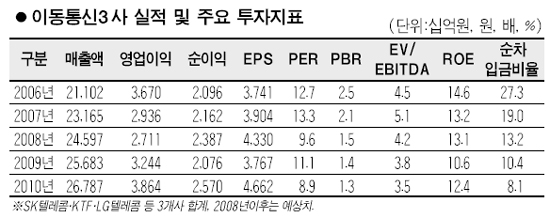

SK텔레콤 등 이동통신사의 실적이 올 1ㆍ4분기를 저점으로 턴어라운드할 가능성이 높은 만큼 투자비중을 확대하라는 증권사 추천이 힘을 얻고 있다. 10일 증권업계에 따르면 국내 증권사들은 이동통신 3개사의 1ㆍ4분기 실적이 어닝쇼크 수준으로 내려앉을 것으로 예상했다. 양종인 한국투자증권 연구원은 “3개 이동통신업체의 1ㆍ4분기 매출액은 전년 동기 대비 7.4% 증가했지만 영업이익은 마케팅비용의 증가로 23.2% 줄어든 것으로 추정된다”며 “가입자 유치경쟁이 치열했고 보조금이 많은 3G가입자의 유치비중이 높아져 마케팅비용 규모는 사상 최고치에 달했다”고 분석했다. 다만 2ㆍ4분기 이후부터는 이통사 실적이 저성장 국면에서 탈피해 반등 국면에 들어설 것으로 전망됐다. 이동섭 대신증권 연구원은 “1ㆍ4분기는 어닝쇼크로 실적이 저점을 형성하겠지만 2ㆍ4분기부터는 보조금 경쟁보다 서비스ㆍ요금인하로 경쟁구도가 전환될 것으로 전망돼 영업이익 규모는 지속적으로 확대될 것”이라고 설명했다. 양 연구원도 “올해 1ㆍ4분기에 최고조에 달한 마케팅경쟁은 하반기부터는 보급률 상승, 의무약정제 도입 등으로 점차 완화될 전망”이라며 ”현 주가는 부정적인 요인을 상당 부분 반영한 상태로 하반기를 겨냥한 매수전략을 권한다”고 밝혔다. 통신사별로는 KTF를 제외한 SK텔레콤과 LG텔레콤이 매수추천을 받았다. SK텔레콤을 톱픽(최선호주)으로 제시한 양 연구원은 “SK텔레콤의 주가수익비율(PER)과 감가상각과 법인세 차감 전 순이익(EV/EBITDA)은 각각 10.6배, 3.7배로 국내시장 대비 크게 할인거래되고 있다”며 “여기에 ▦하나로텔레콤 인수에 따른 시너지효과가 예상되는 점 ▦조만간 매각될 예정인 SK C&C의 투자자산가치(장부가 5조9,506억원) 등을 감안하면 투자매력도가 높다”고 밝혔다. 목표주가로는 26만5,000원을 제시했다. 이 연구원은 LG텔레콤을 최우선 매수추천주로 꼽으며 ▦1ㆍ4분기 치열한 가입자 경쟁환경에서도 여전히 가입자 규모가 확대되고 있는 점 ▦하반기 시장안정화시 영업비용 대비 마케팅비용 비중이 가장 높아 레버리지 효과가 발생한다는 점 등을 매수요인으로 설명했다. 목표주가로는 1만5,000원을 제시했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >