|

형만한 아우 없다지만 연초 이후 국내 펀드 시장에서는 '형 못지않은 아우'들의 활약이 돋보이고 있다. 인기 펀드의 '시즌2' 성격으로 출시된 후속 펀드들이 높은 수익률을 앞세워 전작 펀드들보다 많은 자금 몰이에 나선 것이다.

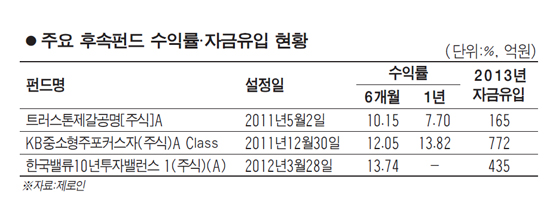

1일 펀드평가사 제로인에 따르면 KB자산운용이 지난 2011년 말 출시한 'KB중소형주포커스자(주식)A Class'에는 연초 후 772억원이 유입됐다. 국내 주식형펀드 중 가장 큰 규모다. 이 펀드는 가치주 펀드인 KB밸류포커스에서 담지 못하는 중소형주를 담기 위해 '시가총액 2조원 미만'으로 투자 대상을 한정해 내놓은 '중소형주 판' 밸류포커스펀드다. 운용 담당도 최웅필 이사로 동일하다. 이 펀드는 지난해 30% 넘는 수익률을 기록하며 국내 주식형펀드 수익률 1위를 기록했다.

한국투자밸류자산운용의 '한국밸류10년투자밸런스 1(주식)(A)'도 형의 명성에 도전하는 아우다. 가치투자 운용사로 유명한 밸류운용이 '10년투자밸류' 펀드 출시 이후 6년 만에 내놓은 이 펀드는 기존 10년투자밸류 펀드 전략에 시장 추종 성격을 가미한 게 특징이다. 10년투자밸류가 장기 가치주 투자를 통해 '금리를 이기는 데 목표'를 뒀다면 밸런스펀드는 시장 상황을 반영해 '시장을 이기는 데' 방점을 찍은 것이다. 이 펀드는 올해 들어 3.02%의 수익을 올리며 같은 기간 국내 주식형펀드(-0.01%)와 코스피(0.15%) 수익률을 웃돌고 있다. 연초 후 435억원의 자금도 들어왔다.

트러스톤제갈공명[주식]A 역시 트러스톤운용이 칭기스칸펀드 후속으로 2011년 내놓은 두 번째 국내 주식형펀드다. 칭기스칸펀드보다 좀 더 적극적으로 종목을 편입하기 위해 설정된 제갈공명펀드는 설정액이 아직은 1,000억원 미만으로 가벼워 칭기스칸보다 액티브한 운용이 가능하다. 이 같은 강점과 지난해 기록한 18.94%라는 높은 성과 덕에 올해 165억원이 펀드에 유입됐다. 3개 펀드 모두 올해 들어 형보다 높은 자금유입을 기록하고 있다.

이들 3개 아우 펀드의 공통점은 신규 펀드 설정에 인색한(?) 운용사의 상품이라는 점이다. 트러스톤운용은 공모형 국내 주식형펀드가 칭기스칸ㆍ제갈공명으로 단 둘뿐이고 한국밸류자산운용도 대표 펀드인 '10년투자' 설정 후 6년 만에 2탄 펀드를 내놓을 정도로 신상품 출시에 민감하다. KB자산운용도 성장형ㆍ가치형이라는 큰 구분 속에 소수 대표펀드 중심의 상품 라인업을 강조하는 회사다. 이처럼 양보다 질이라는 철학과 형님 펀드에서 쌓은 신뢰, 설정 후 보여준 양호한 수익률이 어우러지며 이들 아우 펀드에는 국내 주식형펀드 환매 속에서도 꾸준히 돈이 들어온 것이다.

한편 잘 나가는 아우와 달리 일부 형님들은 좋은 수익률에도 불구하고 자금유출에 시달리고 있다. 한국밸류10년투자에서 278억원이 빠져나갔고 KB밸류포커스펀드는 526억원이 유출됐다. 운용사 관계자는 "밸류포커스 펀드는 2009년, 10년투자밸류펀드는 2006년 설정돼 운용기간도 길고 순자산 규모(10년투자 8,204억원, 밸류포커스 1조4,783억원)도 크다"며 "지난해부터 코스피가 2,000포인트 근처에서 움직일 때마다 차익실현을 위한 자금이 규모가 크면서 장기 수익률이 좋은 펀드를 중심으로 빠져나가고 있다"고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >