|

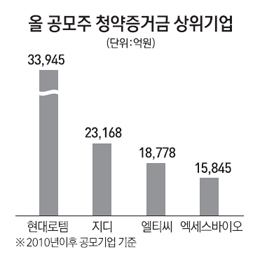

올해 공모주 시장 대어(大魚) 현대로템 청약에 3조4,000억원이 몰렸다.

23일 현대로템 기업공개(IPO) 대표 주관사인 우리투자증권과 대우증권에 따르면, 지난 22일부터 이날까지 진행된 현대로템 청약 경쟁률은 54.53대 1을 기록했다. 청약 증거금으로는 3조3,937억원이 몰렸다.

이강록 KTB투자증권 연구원은 “최근 기계 섹터 내 마땅한 투자 대안이 없는 상황에서 시가총액이 크고 실적도 안정적으로 나올 수 있는 종목이 상장되는 것이라 시장에서 관심이 뜨겁다”며 “현대로템의 공모주 청약은 성공적일 것으로 본다”고 밝혔다.

앞서 지난 15~16일 기관투자자를 대상으로 진행된 수요예측은 국내는 물론 해외 기관의 관심 속에 58.1대 1의 경쟁률을 기록하며 공모가도 희망 밴드의 상단인 2만3,000원으로 확정됐다.

전문가들은 현대로템의 상장 후 주가를 긍정적으로 전망한다.

이 연구원은 “현대로템이 국내 철도시장에서 독점적인 지위를 확보하고 있는 데다 성장성을 고려할 때 상장 후 시장에서 높은 평가를 받을 것으로 보인다”며 “2대주주의 지분매각(오버행) 우려가 있지만 일단 6개월 보호예수에 들어가면서 당분간은 변동성 요인으로 작용하진 않을 것”이라고 내다봤다. 이어 “6개월 후 주가가 어느 정도 오른 뒤 이슈가 재부각되는 시점에 주가 조정이 있을 수도 있지만, 실적과 업황이 긍정적일 경우 기관들이 오버행 물량을 모두 받아낼 수도 있는 만큼 아직은 지켜봐야 할 것 같다”고 덧붙였다

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >