|

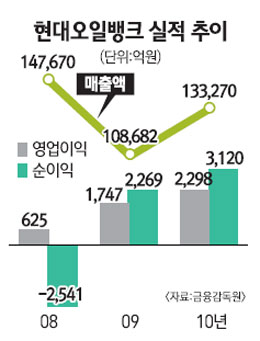

내년 기업공개(IPO) 최대어로 꼽히는 현대오일뱅크가 상장 작업에 본격 착수했다. 28일 증권업계에 따르면 현대오일뱅크는 지난 27일 국내 증권사 15곳, 해외 증권사 7곳에 각각 상장 주관사 입찰제안요청서(RFP)를 발송했다. RFP 발송업무는 현대중공업 계열로 주관사로는 참여하지 못하는 하이투자증권이 맡았다. 제안서 제출 마감기한은 다음달 10일이며 최종 계약체결일은 같은달 28일이다. 주관사는 현대오일뱅크의 최대주주인 현대중공업에서 결정하며, 최종 선정 주관사 수는 아직 미정이다. 현대오일뱅크의 한 관계자는 “국내외 주요증권사에만 RFP를 배포했으며 내년 5월 상장을 목표로 연말까지 상장 준비에 집중할 것”이라며 “다만 최근 증시가 불안정하기 때문에 상장시기에는 주식시장 여건이 괜찮아야 한다는 단서가 붙는다”고 설명했다. 현대오일뱅크는 2011~12년 IPO를 진행하는 기업 중 가장 규모가 큰 업체라는 점에서 그동안 증권업계와 투자자의 관심을 받아왔다. 현대오일뱅크는 지난해 13조3,270억원의 매출액과 2,298억원의 영업이익을 거뒀고, 올 상반기엔 8조6,024억원, 2,454억원의 매출액과 영업이익을 올려 순항 중이라는 평가를 받고 있다. 입찰 참여 증권사들의 경쟁도 치열해질 것으로 전망된다. 증권업계 일부에서는 삼성생명 이후 처음으로 공모 규모가 수조원대에 이를 것이란 예측이 나오고 있다. 이번 입찰에 참여할 것이 유력한 증권사의 IPO 담당 관계자는 “최근 같은 IPO 기근 상황에서 많은 증권사들이 현대오일뱅크의 기업공개를 기다리고 있다”며 “상위 증권사를 중심으로 경쟁이 치열하게 진행될 것”이라고 말했다. 현대오일뱅크의 IPO에는 신규발행 물량과 더불어 최대주주인 현대중공업의 구주매출 물량도 상당할 것으로 전해지고 있다. 현대중공업은 지난 6월30일 현재 현대오일뱅크의 지분을 91.13%나 쥐고 있어 기업공개를 위해 필요 이상의 지분은 이번 IPO를 통해 모두 내놓을 것으로 관측되고 있다. 하이투자증권의 한 담당자는 “발송한 RFP 상에는 신규 물량뿐 아니라 구주매출 물량도 상당 부분 포함돼 있다”고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >