한화, 본계약 체결 안할 가능성<br>한화 "시장기능 멈췄고 실사도 못했는데…"<br>산은선 "원칙대로 할것… 언론플레이 말라"

대우조선 매각 끝내 물거품될수도

한화, 본계약 체결 안할 가능성한화 "시장기능 멈췄고 실사도 못했는데…"산은선 "원칙대로 할것… 언론플레이 말라"

맹준호 기자 next@sed.co.kr

ImageView('','GisaImgNum_1','default','260');

“(산은으로부터) 답이 안오면 본계약은 못하게 된다.”(한화그룹 고위관계자)

“원칙대로만 하겠다. 한화는 언론플레이를 그만두라.”(산업은행 관계자)

대우조선해양 매각문제를 놓고 한화그룹과 산업은행이 평행선을 달리고 있다. 본계약까지 남은 시간은 불과 5일. 이 기간 내에 양측의 입장차이가 좁혀지지 않을 경우 대우조선해양 매각 작업은 끝내 물거품이 될 가능성이 커지고 있다.

한화그룹은 그간 “본계약은 일정대로 체결하되 잔금 납입 기한 및 방법에 대해서는 산은 측의 융통성을 기대하고 있다”는 입장이었으나 24일 “산업은행 측이 현실적인 어려움을 감안해 전향적 태도를 보이지 않을 경우 본계약에 응하지 않을 수 있다”고 입장을 선회했다. 반면 산업은행은 한화 측의 이 같은 태도에 대해 “원칙대로만 하겠다”는 입장을 고수하고 있다.

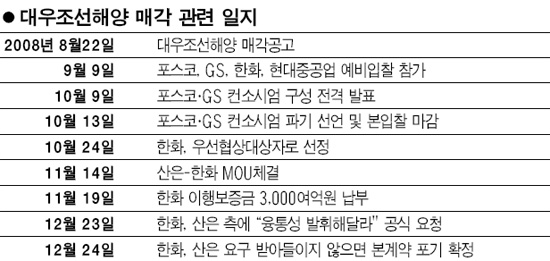

◇한화 “시장기능 멈춰 방법이 없다”=한화가 대우조선해양 매각을 위한 우선협상대상자로 선정된 것은 지난 10월 24일. 포스코와 GS의 컨소시엄이 깨진 상태에서 사실상 경쟁자 없이 우선협상대상자로 선정됐고 한화 측은 “그룹의 운명을 건 인수경쟁에서 운까지 따라줘 좋은 결과를 얻었다”며 자축했다.

이후 한화는 지난달 14일 매각을 위한 양해각서(MOU)를 산은 측과 체결하고 19일에는 6조5,000억원 가량인 총 인수대금의 5%에 해당하는 3,000억원 이상을 이행보증금으로 납부했다. MOU는 12월 29일에 본계약을 체결하면서 5%의 추가 이행보증금을 납부하고 이후 3개월 이내에 잔금 90%를 현금으로 완납한다는 조건을 담고 있었다.

그러나 한화의 고민은 MOU 체결 직후부터 시작됐다. 대우조선해양 노조가 ▲고용보장 ▲임단협 승계 ▲종업원 보상 ▲자사주 출연 ▲자산 매각 금지 등을 요구하며 정밀 실사를 가로막았고 때마침 글로벌 신용경색의 여파가 국내에 전이되면서 자금시장과 부동산 시장이 함께 얼어붙었다.

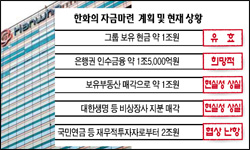

한화그룹의 한 관계자는 “시장기능이 작동하지 않아 경기도 시흥 군자매립지 매각 및 대한생명 등 비상장 계열사 지분 처분이 모두 이뤄지지 않는데다 투자를 약속한 국내ㆍ외 투자자들도 의사를 철회하고 있다”고 고충을 털어놨다.

◇산은 “한화 문제 풀 의지 있나”= 한화 측은 본계약에 응하지 않을 수 있다는 내부 입장을 확정한 이유로 두 가지를 들고 있다. 하나는 본계약에 응한 뒤 잔금 납입 기한을 못 지킬 경우 총 인수대금의 5%를 추가로 몰수당한다는 점이고 또 하나는 실사를 못한 채로 본계약을 하기에는 리스크가 너무 크다는 것이다.

한화그룹의 한 고위 관계자는 “이미 납입한 3,000억원을 몰수당하는 것도 그룹에 어마어마한 금융 압박으로 다가올 수 있다”고 말했다.

한화그룹의 2007년 순이익 규모는 1조원 수준이며 올해 순이익 규모도 비슷할 전망이라 3,000억원은 그룹 전체 1년 농사 결과의 30%에 해당한다.

한화 측은 “최선의 방법은 산은이 현실적인 어려움을 감안해서 잔금 납입 시기를 연장해 주거나 분할납부의 여지를 만들어 주는 것”이라면서 “산은과 한화가 함께 시간을 벌자는 제안인 만큼 현명한 대답을 기다리겠다”고 밝혔다.

그러나 산은 측은 이 같은 한화의 태도에 불쾌한 기색을 보이고 있다. 산은의 한 관계자는 “한화 측이 찾아와서 협의할 생각은 하지 않고 언론플레이로 자신들의 뜻을 흘리고 있다”며 “한화 측이 정말로 문제를 풀고자 하는 의지가 있는 지 의심된다”고 밝혔다.

◇전문가 의견도 엇갈려= 한 외국계 투자은행 관계자는 “방법이 다양한데 왜 양측 의견이 평행선을 달리는 지 이해할 수 없다”고 밝혔다. 그는 “요즘과 같은 상황에서 10월에 선정된 우선협상대상자에게 원칙만을 강조하는 것은 현실적으로 계약을 깨자는 것과 마찬가지”라면서 “국가 경제 차원에서도 산은과 한화가 시간을 갖고 논의하는 편이 낫다”고 밝혔다.

그러나 한 은행권 관계자는 “산은이 한화에 융통성을 보일 경우 향후 일어날 수 있는 봐주기 논란은 누가 책임지느냐”면서 “원칙대로 하는 것 외에는 방법이 없을 것”이라고 잘라 말했다.

이번 계약이 깨질 경우 산업은행은 3,000억원 이상을 몰수하지만 장기적으로는 오히려 손해를 볼 수 있다는 관측도 나오고 있다. 재입찰에 붙일 경우 6조원 이상에 입찰할 기업은 아무데도 없다는 게 업계의 정설이다. 24일 대우조선해양 주식은 한 주당 1만6,900원에 거래를 마쳐 매각대상인 51.4%의 현재 가치는 1조6,000억원을 조금 넘는 수준이다.

ImageView('','GisaImgNum_2','default','550');

▶▶▶ 관련기사 ◀◀◀

▶ 대우조선 매각 끝내 물거품될수도

▶ "건설·조선업체 '살생부'… 늦어도 내년 2월까지"

▶ 건설·조선 내년초 퇴출작업 왜?

▶ STX조선 2억1,000만弗 수주

▶ 이제는 '명품 배'가 통한다! '빅3' 조선업계는 지금…

혼자 웃는 김대리~알고보니[2585+무선인터넷키]

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >