|

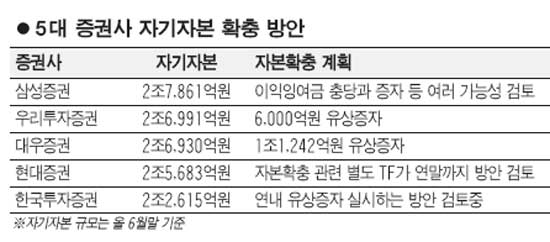

대우 이어 우투도 6,000억원 증자 결정 대우증권에 이어 우리투자증권도 6,000억원 유상증자를 결정하는 등 대형 투자은행(IB)을 향한 주요 증권사의 움직임이 빨라지고 있다. 우리투자증권은 7일 이사회를 열고 총 5,999억9,260만원 규모의 유상증자를 실시하기로 결정했다. 이번 증자는 주주배정 방식으로 진행되며 신주 발행 예정가액은 8,990원이다. 청약은 우리사주조합이 이달 27일, 기존 주주는 다음달 22일부터 23일까지 이뤄진다. 증자를 통해 발행된 신주는 오는 12월 8일 상장될 예정이다. 우리투자증권이 이번 유상증자를 결정하게 된 것은 정부가 종합금융투자사업자(프라임브로커) 자격 조건으로 제시한 자기자본 3조원의 기준을 충족하기 위해서다. 우리투자증권의 자기자본은 지난 6월말 기준으로 2조6,991억원으로 프라임브로커 요건엔 다소 못 미쳤다. 유상증자가 마무리되면 자기자본 규모가 3조3,000억원 정도로 늘어날 것으로 보인다. 증권업계에서는 지난달 대우증권이 1조1,242억원 규모의 유상증자를 결정한 데 이어 우리투자증권까지 이날 증자 규모를 확정하면서 앞으로 다른 대형증권사들도 자본확충에 속도를 낼 것으로 보고 있다. 특히 대우증권, 우리투자증권 등이 예상보다 큰 규모로 증자에 나서면서 나머지 증권사의 자본확충 방안에도 영향을 주고 있는 것으로 알려졌다. 한국투자증권의 경우 지주사인 한국투자금융지주가 현재 유상증자를 연내 실시하는 방안을 긍정 검토하고 있는 것으로 알려졌다. 구체적인 증자 규모와 시기는 정해지지 않았지만 프라임브로커 사업이 가능한 증권사 가운데 유일한 비상장회사인 만큼 증자가 결정되기만 하면 빠른 속도로 자본확충 문제를 처리할 수 있다는 설명이다. 한국투자증권의 한 관계자는 “지주사에서 현재 유상증자를 연내 실시하는 쪽으로 의견을 모으고 있는 것으로 알고 있다”며 “비상장회사기 때문에 유상증자 절차가 다른 회사보다 쉬워 자본확충 일정을 더 앞당길 수 있다”고 밝혔다. 삼성증권 역시 증자 등 다양한 자본확충 방안을 모색 중이다. 삼성증권은 지난 6월말 기준으로 증권사 가운데 가장 자기자본 규모가 크기 때문에 당초 올해 이익잉여금만으로 3조원 기준을 맞출 것으로 예상됐으나 자본 규모를 더 늘리기 위해 증자 가능성도 배제하고 있지 않다고 밝혔다. 현대증권은 현재 자본확충 관련 별도 태스크포스(TF) 팀을 결성하고 연말까지 계획을 확정 짓는다는 입장이다. 증시전문가들은 이들 대형증권사의 경우 이미 증자에 대한 위험이 주가에 반영됐기 때문에 앞으로 증자계획이 잇따라 나오더라도 주가가 큰 폭으로 떨어지진 않을 것으로 내다보고 있다. 박윤영 HMC투자증권 연구원은 “대형증권사의 증자에 대한 불안은 이미 주가에 반영된 상태”라며 “앞으로 증자 이슈가 나오더라도 주가가 큰 폭으로 빠지진 않을 것으로 보이며, 당분간은 증시 상황에 따라 주가가 움직일 것으로 판단된다”고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >