|

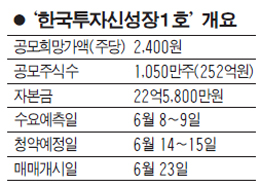

한국투자증권이 '한국투자신성장1호 기업인수목적회사(SPACㆍ스팩)'에 대해 오는 6월14~15일 이틀간 공모주 청약에 나선다. 31일 한국투자증권에 따르면 '한국투자신성장1호'는 6월8~9일 수요예측을 거쳐 공모가를 확정한 뒤 14~15일 일반투자자를 대상으로 청약을 받는다. 공모주식 수는 총 1,050만주(주당 2,400원), 상장예정일은 23일이다. 한국투자신성장1호는 한국투자증권과 인수합병 자문기관 소시어스, 구조조정 및 투자기관 나우IB캐피탈, 디스플레이ㆍ발광다이오드(LED) 분야 리서치사 디스플레이뱅크 등이 발기인으로 참여했다. 스팩 대표이사로 선임된 이병국 대표는 경북대 법학과를 졸업하고 산업은행 종합기획부ㆍM&A실 등을 거친 후 소시어스 대표이사로 지내면서 두산인프라코어의 두산DST 및 한국우주항공산업(KAI) 지분매각, 캠코의 쌍용건설 매각, 한화의 대우조선해양 인수, 신한지주의 LG카드 인수, 금호의 대우건설 인수 등을 자문해온 인수합병(M&A) 자문업계 베테랑이다. 한국투자신성장1호는 합병 이후 기업가치 1,000억원 이상이 될 회사를 인수할 계획이다. 이 대표는 "LEDㆍOLED 등 IT 관련 산업, 2차전지ㆍ태양광ㆍ발전부품 등 신성장 제조업, 제약ㆍ바이오 등 헬스케어 분야에 관심 있다"며 "합병 이후 주주가치 극대화를 위해 합병시 유입자금을 이용한 연관기업 인수 등으로 시너지 효과를 창출할 것"이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >