|

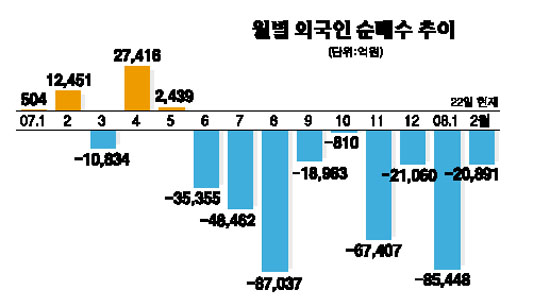

“미국의 기관투자가들은 한국주식이 싸다고 여기지 않습니다.”(강헌구 한국투자증권 뉴욕법인장) “뉴욕 월가 투자자들이 굳이 위험한 한국증시에서 모험을 걸 이유가 없다고 생각합니다.”(황봉목 삼성증권 뉴욕법인장) “이명박 당선자가 어떤 정책을 취할지 관심이 많습니다.”(박영선 대우증권 뉴욕법인장) 뉴욕에서 한국물을 중개하는 한국 증권사들은 미국 기관투자가들의 동향과 분위기를 이렇게 전한다. 뉴욕의 한국 증권사들은 미국의 뮤추얼펀드와 헤지펀드ㆍ연기금 등 기관들을 대상으로 영업하고 있어 미국의 기관투자 동향을 파악할 수 있는 최일선 레이더 역할을 하고 있다. 이들은 연간 20조원의 한국물을 중개하는 것으로 추정되고 있다. 강헌구 한투 법인장은 “지난해 하반기에 헤지펀드들이 한국에 대한 포트폴리오를 축소한 데 이어 뮤추얼펀드가 지난해 말과 올초에 한국 비중을 축소 조정했다”며 “한국증시를 보는 외국인의 시각은 비관론이 압도적으로 우세하다”고 말했다. 의사결정구조가 단속하고 판단이 빠른 헤지펀드들이 먼저 손을 뺐다는 설명이다. 그는 “대개 4~5년 장기 투자하는 뮤추얼펀드들은 1년에 1~2차례 포트폴리오 조정을 하는데 최근의 포트폴리오 조정은 한국 투자비중 축소가 오래 갈 수 있다는 것을 의미한다”고 분위기를 전했다. 강 법인장은 “지난 1월까지 순매도 일색의 투자패턴을 보이던 외국인들이 이달 들어 다소 관망세를 보이고 있다”며 “그러나 글로벌 증시가 불안하면 언제든 한국주식을 팔 수 있고 아직까지는 ‘바이 코리아(Buy Korea)’할 시기가 아니라고 판단하는 것 같다”고 말했다. 황봉목 삼성증권 법인장은 “헤지펀드의 이머징마켓 데스크들은 대개 7~8개 시장, 심지어 15개국 시장을 동시에 운영하는데 조금이라도 수익률이 떨어질 것으로 판단되면 즉각 포트폴리오를 재편한다”며 “이들은 한국증시가 미국의 영향력에서 자유로울 수 없다고 생각하고 있다”고 말했다. 특히 지난해 한국 투자에 나선 소규모 헤지펀드들은 최근 손절매하고 철수하는 추세라고 전했다. 그는 뮤추얼펀드들의 동향과 관련, “과거 낮은 가격에 매수해 적지않은 수익을 챙겼기 때문에 서브프라임 부실사태를 계기로 일단 차익부터 챙기자는 의도에서 매도에 나서고 있다”며 “다만 연기금은 단기간에 실적평가를 하지 않기 때문에 최근의 충격을 감내할 수 있다고 보고 매수에 가담하고 있다”고 전했다. 박영선 대우증권 법인장은 “외국인 매도는 미국발 세계경제 침체 불안감에서 비롯돼 한국에만 국한되지 않고 전세계적으로 빚어지는 현상”이라며 “미국 경제가 좋아지지 않을 경우 헤지펀드에 비해 상대적으로 매도공세가 약한 뮤추얼펀드도 매도 압력을 벗어나기 어려울 것”이라고 전망했다. 그는 “국민연금 등 한국 대형 기관들의 매수 여력이 높다는 점도 외국인 투자가들이 좋은 가격에 매도할 수 있는 기회를 제공하고 있다”고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >