코스피지수가 18~19일 1800포인트를 넘어서는 등 사상최고치를 경신하면서 주식펀드가 9주 연속 상승세를 이어가고 있다.

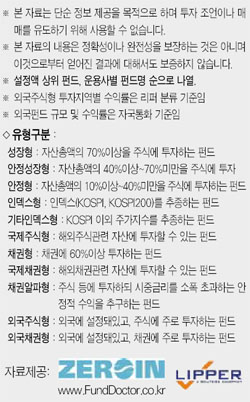

펀드평가사 제로인(www.funddoctor.co.kr)이 22일 아침 공시된 기준가격으로 펀드수익률을 조사한 결과, 약관상 주식투자 상한이 70%를 초과하는 성장형 펀드는 한 주간 1.44%의 수익률을 기록했다. 같은 기간 1.42% 상승한 코스피 지수보다 양호한 성과로 이는 성장형펀드 평균 보유비중이7.3%인 코스닥이 같은기간 3.49% 상승했기 때문이다.

주식투자비중이 성장형보다 낮은 안정성장형(주식투자비중 41~70%)과 안정형(주식투자비중 10~40%)은 각각 1.05%, 0.47%의 수익률을 기록했다. 이외에 코스피 200지수를 추종하도록 설계된 인덱스 펀드는 1.54%로 KOSPI200(1.49%)대비 높은 수익률을 올렸다.

채권펀드는 주간 마이너스 0.04%(연환산 마이너스 2.19%)의 부진한 수익률을 보였다. 지난주 채권시장에서는 통화당국의 총액대출한도 감축결정 등의 영향으로 정책금리 인상가능성이 고조된 가운데 금리가 급등했다. 같은 기간 국고채 3년물 유통수익률은 0.06%포인트 상승하는 등 채권 가격이 약세를 나타냈다. 세부유형별로 살펴보면 국공채형은 0.03%(연환산 1.57%), 공사채형은 마이너스 0.05%(연환산 마이너스 2.77%)의 수익을 기록했다.

설정원본액 100억원 이상, 운용기간이 1개월을 넘는 359개 성장형 펀드 중 5개 펀드만이 손실을 기록한 가운데 반도체와 은행에 대한 투자비중이 높은 펀드들이 상대적으로 양호한 수익률을 보였다. 이는 같은 기간 코스피가 1.42% 상승에 그친 반면 KRX 반도체, 은행 지수가 각각 3.45%, 4.26% 상승한 데 따른 것이다.

펀드별로는 ‘프레스티지가치주주식2’펀드가 한주간 3.11%로 가장 높은 수익률을 기록했다. 이 펀드는 보유주식 중 하이닉스, 기업은행, 대한유화, SK텔레콤 등이 4~11%의 상승세를 보여 월간 %순위 57위에서 25위로 급상승했다. ‘프런티어지속가능기업SRI주식1C1’펀드도 지난주에 이어 3.11%의 높은 주간 수익을 기록하며 월간 %순위가 13위에서 2위까지 상승했다. ’프레스티지가치주적립식주식1’펀드는 3.08%의 수익을 거두며 그 뒤를 이었다.

직전주 월간 순위 1위를 내주었던 ‘미래에셋3억만들기중소형주식 1(ClassA)’펀드는 코스닥(3.49%)과 소형주(1.48%)의 선전에 힘입어 주간 2.70%의 수익을 올려 월간 %순위 1위를 탈환했다. 반면 직전주 월간 순위 상위권을 차지하고 있던 삼성그룹주 펀드들은 0.2~0.3%의 수익을 추가하는데 그쳐 월간 %순위가 한 단계씩 내려 앉았다.

지난 한주 설정액 100억원 이상, 운용기간 1개월이 넘는 54개 채권펀드 중 13개 펀드만이 콜금리 수준(연4.54%)을 초과하는 성과를 기록했다. 한 주간 국고채 1년물 유통수익률이 0.03% 포인트 상승한 반면 국고채 3년 물은 0.06% 오르는 등 장기물의 금리상승폭이 더 컸다. 이에 따라 듀레이션(잔존만기 유사개념)이 짧거나 보유채권의 신용등급이 낮은 펀드들이 상대적으로 양호한 수익률을 기록했다.

‘BEST CHOICE단기채권 4’펀드가 0.13%(연환산 6.59%)로 주간 가장 높은 수익률을 기록하며 월간성과 %순위 지난주17위에서 7위로 상승했다. ‘BEST CHOICE단기채권 4’펀드 는 금리 스왑거래를 통해 펀드의 듀레이션을 1.35에서 0.7로 짧게 만들어 시세차익을 올렸다.

이어 높은 수익률을 기록한 ‘ 대한FirstClass중기채권 2’ 펀드 0.10%(연환산 5.46%)와 ’ 동양모아드림채권 1’펀드 0.10%(연환산 5.44%) 모두 듀레이션이 업계평균인 2.03보다 짧고 평균신용등급 AA- 보다 낮다는 특성을 지녔다. 반면 금리상승으로 인해 보유채권의 잔존만기가 길고 신용등급이 높은 펀드들은 이번 주에도 여전히 주간성과 하위에 머물렀다.

한편 자산운용협회에 따르면 증권 및 MMF 수탁고는 총 207조7,590억원으로 한 주간 2조4,200억원 늘었다. 지난 한 주 주식형에서만 1조6,078억원이 유입되며 가장 크게 증가했다. 채권혼합, MMF, 주식혼합 수탁고는 각각 2,646억원, 2,348억원, 2,291억원 증가한 반면 채권 펀드의 증가폭은 837억원에 그쳤다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >