|

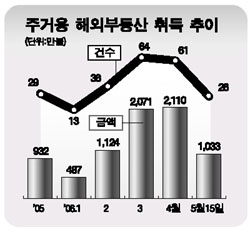

정부가 투자목적용 해외부동산 구입을 허용하는 카드까지 내보였다. 넘치는 달러를 최대한 외부로 빼내 원화 강세 흐름을 차단하겠다는 것이다. 효과에 대해서는 의견이 갈린다. 해외 부동산 값도 조정기를 맞고 있기 때문에 큰 실효가 없다는 주장에서부터 상당한 효과가 있을 것이라는 의견이 맞서고 있는 것. 한덕수 부총리 겸 재정경제부 장관은 “(가격이 급등하지 않기 때문에) 큰 재미를 보지는 못할 것 같다”는 의견을 밝혔다. 이번 조치로 투자용 해외부동산 취득이 1인 기준 100만달러까지 허용돼 부부의 경우 200만달러까지 부동산 구입을 위해 송금할 수 있게 됐다. 100만달러는 물건금액 기준이 아닌 송금 기준이다. 만약 현지에서 모기지(부동산담보대출)를 일으킬 수 있다면 더 비싼 부동산을 구입할 수 있게 된 셈이다. 해외에서 취득한 주택은 세대별 보유 주택 수에 포함되지 않는다. 때문에 해외 취득 주택은 종합부동산세 대상도 아니다. 과세의 경우 현지 법률의 적용을 받는다. 부동산 투자는 원천지국(소재지) 과세가 원칙이기 때문. 권태균 재경부 국제금융국장은 “해외부동산 거래에 따른 양도소득 과세는 조약이 맺어져 있는 국가와는 조약이 우선한다”고 말했다. 해당 부동산이 있는 나라에 세금을 내면 우리나라에서는 그만큼의 세금을 빼준다는 것. 다만 우리나라 세율이 낮더라도 환급은 없다고 덧붙였다. 증여세의 경우 받는 사람을 기준으로 한다. 받는 사람이 국내 거주자라면 국내외 재산에 대해 국내에서 과세를 받고 국내 비거주자라면 국내 재산을 받는 경우에만 과세된다. 다만 예외조항으로 해외에서 증여세를 내지 않는다면 우리나라에서 증여자에게 과세할 수 있다. 상속세는 피상속자가 거주자라면 국내외 재산에 대해 국내에서 세금을 내야 하고 만약 해외에서 상속세를 내야 하는 상황이라면 외국납부세액 소득공제를 받을 수 있다. 피상속자가 비거주자라면 국내 재산에 대해서만 상속세를 과세할 수 있다 취득 후 해당 주택을 판 뒤 100만달러 이상의 부동산을 다시 매입할 때에는 국내에 다시 신고해야 한다. 또 차익이 발생할 경우 나머지 금액은 국내로 들여와야 한다는 게 재경부의 설명이다. 한편 해외부동산 투자가 자금도피에 악용될 수 있는 보완책도 마련했다. 해외에서 부동산 명의를 변경하는 것은 국내에서 알 수 없기 때문에 2년마다 보유사실을 입증할 수 있는 서류를 제출하도록 했다. 또 해외부동산 취득이 자금도피 목적으로 파악될 경우 가벼운 사안에 대해서는 행정제재에 그칠 수 있지만 고의적이라면 국세청이나 금융정보분석원(FIU)에 통보된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >