|

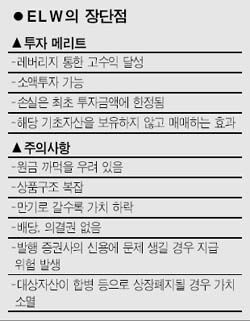

주식워런트증권(ELW)가 개장 초기부터 인기를 끌고 있다. 지난 1일 거래가 시작된 후 4거래일만에 100% 이상의 수익률을 올린 종목들이 속출하는 등 ‘대박’ 기대감을 커지면서 최근 하루 거래량이 200억원을 훌쩍 넘길 정도로 투자자들의 관심이 높아지고 있다. 하지만 고수익을 올릴 수 있는 행운만큼이나 투자원금을 몽땅 잃을 가능성도 존재하기 때문에 투자자들의 주의가 필요하다. 또 주식투자에 비해 상품의 수익구조 및 가격변화 요인이 복잡하기 때문에 투자에 앞서 이에 대한 이해가 우선되어야 한다. 금융감독원도 증권사들에 개인투자자가 ELW를 거래하기 위해 신규계좌를 개설하거나 기존 계좌를 이용해 새로 ELW를 거래하려는 경우 투자위험을 충분히 알리도록 지시했다. ◇ELW 싸지 않다= ELW의 매력 중 하나는 싸다는 것. 1주당 가격이 2,000원 안팎인 종목이 대부분이기 때문에 매수하는데 별 부담이 없다고 느껴질 수 있다. 하지만 거래를 활성화하기 위해 발행가격을 낮춰 설계했을 뿐 저평가된 것은 아니란 점을 알아야 한다. 따라서 가격이 낮다고 해서 무작정 매수하는 것은 바람직하지 않다. 기초자산은 무엇인지, 만기일까지 얼마나 남았는지, 또 행사가격은 얼마이며 기초자산의 현재 주가와 행사가격과의 차이는 어느 정도인지를 염두에 두고 매매를 해야 한다. 현재 유가증권시장에 상장된 ELW 중 삼성전자를 기초자산으로 한 종목은 9개에 달하고 있지만 이들 종목의 행사가격과 만기일, 전환비율(ELW 1주로 취득할 수 있는 기초자산의 수)은 각기 다르다. 대신증권이 발행한 ‘대신5006삼성전자콜’의 경우는 전환비율이 0.1인 반면 대우증권의 ‘대우5204삼성전자콜’은 0.01이다. 즉 만기일 때 대신 ELW는 10주가 있어야 삼성전자 주식 1주로 바꿀 수 있지만 대우 ELW는 100주가 있어야 삼성전자 1주로 바꿀 수 있다. 그렇다면 대신 ELW의 가격이 대우 ELW 가격보다 10배 비싸야 할까. 그렇지 않다. 대신 ELW에 비해 대우 ELW의 만기가 두배 가량 긴데다가, 행사가격도 낮기 때문에 상대적으로 비싸게 거래되고 있다. ◇행사가격 넘어도 원금 손실 가능= ‘대우5204삼성전자콜’을 예로 들어보자. 이 종목의 만기는 내년 12월5일로, 행사가격은 60만원이다. 그런데 지난 8일 삼성전자 종가는 63만3,000원으로 이미 행사가격을 넘어섰다. 삼성전자가 만기까지 하락하지만 않는다면 만기일에 60만원에 주식을 살 권리를 행사해 수익을 올릴 수 있을 것 같아 보이지만 실은 그렇지 않다. ‘대우5204삼성전자콜’의 지난 8일 종가는 1,275원이었다. 이 종목의 전환비율은 0.01로, 100주가 있어야 삼성전자 1주로 교환할 수 있기 때문에 이날 종가로 100주를 샀다고 가정해보자. ELW를 사는데 12만7,500원이 들었기 때문에, 만기일에 이익을 보려면 최소한 주가는 행사가격에 ELW 매입가를 포함한 72만7,500원을 넘어야 한다. 주가가 72만7,500원 이하일 경우엔 투자원금인 12만7,500원은 고스란히 날아가게 된다. 전균 삼성증권 연구위원은 “기초자산에 대해 시장에서 제시하는 목표주가를 참고하면서 각 ELW 상품의 권리행사 가격에 주목해야 한다”면서 “전체적인 증시전망을 참고하고 주도업종이나 종목중에 대해서도 살펴볼 필요가 있다”고 말했다. ◇투자성향 맞는 상품 골라야= 대부분의 ELW 종목이 콜워런트(특정기간에 주식을 살 수 있는 권리)이기 때문에 주가가 상승할 것으로 예상되는 종목을 골라야 한다. 또 동일한 기초자산을 갖는 ELW일지라도 만기, 행사가격, 전환비율 등이 다 다르기 때문에 투자자 본인의 투자성향에 맞는 상품을 찾는 것이 중요하다. 이 때 프리미엄을 따져보는 것이 필요한데, 프리미엄이란 손익분기점에 도달하기 위해 필요한 기초자산의 상승률을 의미한다. 만약 프리미엄이 10%라면 손익분기점에 도달하기 위해 기초자산의 주가가 10% 올라야 한다는 의미다. 프리미엄이 낮은 워런트를 선택할수록 이익을 올릴 가능성이 높게 된다. 또 ELW의 내가격 및 외가격 여부를 따져봐야 한다. 행사가격이 기초자산의 현주가보다 낮으면 내가격이라고 하며, 반대의 경우를 외가격이라고 한다. 일반적으로 보수적인 투자자는 지수나 우량주를 기초자산으로 해 잔존만기가 길고, 내가격인 ELW를 선택하고, 공격적인 투자자는 변동성이 큰 주식을 기초자산으로 하면서 잔존만기가 짧고 외가격인 ELW를 선택하게 된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >