|

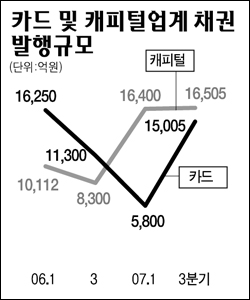

은행계 캐피털 업체들이 부동산 프로젝트 파이낸싱(PF) 대출 재원을 늘리기 위해 채권발행을 크게 확대함에 따라 자본적정성에 빨간불이 켜졌다. 반면 카드사는 수익성 향상에 힘입어 채권발행이 오히려 감소해 대조를 이뤘다. 21일 한국채권평가에 따르면 올들어 지난 10월까지 캐피털 업체들이 발행한 채권 규모는 총 5조9,909억원으로 지난해 같은 기간의 3조2,885억원에 비해 82.2% 증가했다. 분기별로는 지난해 3ㆍ4분기 이후 발행 규모가 두드러진 증가세를 나타냈다. 2006년 3ㆍ4분기까지는 1조원 안팎이던 분기별 채권발행 규모가 지난해 4ㆍ4분기 중 1조3,800억원으로 늘어난 후 꾸준한 증가세를 보이며 올 2ㆍ4분기에는 1조8,504억원까지 확대됐다. 회사별로는 은행계 캐피털 업체들의 채권발행 규모가 크게 늘어났다. 산은캐피탈이 올들어 5,800억원을 발행해 지난해(1,000억원)보다 6배 가까이 늘었다. 우리캐피탈은 지난해 2,300억원에서 올해 5,800억원으로, 신한캐피탈은 1,700억원에서 4,602억원으로 3배 가까이 증가했다. 은행계 캐피털사들의 채권발행이 크게 늘어남에 따라 관리자산 규모가 자기자본의 15배에 육박하는 등 자본적정성이 크게 취약해졌다. 박인천 한국기업평가 수석연구원은 “은행계 캐피털사들이 모회사를 쫓아 부동산 PF 대출을 늘리면서 채권발행이 증가했다”며 “위험도가 높은 PF대출은 빠르게 늘었지만 완충역할을 해주는 자기자본은 늘지 않아 자본적정성이 취약해졌다”고 지적했다. 캐피털 회사들이 채권발행을 크게 늘리는 데 반해 카드사들은 채권발행을 축소해 채권발행 규모가 역전됐다. 카드사들을 올들어 10월까지 총 3조6,006억원을 발행해 지난해 4조5,450억원에 비해 1조원가량 감소했다. 카드사들의 채권발행은 2006년 1ㆍ4분기 1조6,250억원을 정점으로 감소하기 시작해 올 1ㆍ4분기에는 5,800억원으로 캐피털 업계의 발행 규모를 밑돌았다. 그러나 2ㆍ4분기 중 1조1,301억원으로 늘어난 데 이어 3ㆍ4분기 1조5,005억원으로 확대됐다. 박 수석연구원은 “신용카드 시장이 성숙단계에 접어들고 카드사들의 이익이 늘면서 카드사 현금흐름이 선순환 구조에 들어갔다”며 “늘어난 이익으로 차입금을 상환해 채권발행 규모를 줄였다”고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >