|

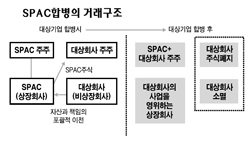

스팩(SPAC)은 증시에 상장된 후 비상장 우량기업과의 합병을 목적으로 하는 '페이퍼 컴퍼니'다. 공모를 통해 증시에 상장되기 때문에 개인들도 공모에 참여해 스팩의 주식을 취득한 후 이를 얼마든지 팔 수 있다. ◇인수합병(M&A) 및 기업공개(IPO) 활성화 기대=스팩 도입 배경은 ▦국내 M&A시장의 성장 ▦IPO시장의 활성화 등을 꼽을 수 있다. 거래소의 한 관계자는 "스팩이 국내에 도입되면 투명하고 합법적 M&A가 늘고 관련 노하우가 축적돼 시장이 발전할 것"이라며 "여러 개의 스팩이 상장되면 IPO시장도 크게 발전할 것"이라고 설명했다. 스팩 도입과 함께 투자 대상도 늘어나는 효과가 있다. 김갑래 자본시장연구원 연구위원은 "최근 미국 씨티그룹이 대규모 인력 구조조정을 단행했지만 스팩 관련 부서는 한명도 해고되지 않을 만큼 시장에서 가치를 인정 받고 있다"고 밝혔다. ◇'한국형 스팩'은 안정성에 초점=금융위원회ㆍ한국거래소 관계자 등으로 구성된 태스크포스(TF)는 '한국형 스팩' 규정을 가다듬고 있다. TF는 우선 제도 도입 초기에는 투자자에게 '신뢰'를 줄 수 있도록 스팩 설립자 자격을 금융회사로 제한하는 방안을 논의하고 있다. TF의 한 관계자는 "스팩이 새로운 제도인 만큼 초기에는 안정성에 초점을 맞추게 될 것"이라고 전했다. 스팩의 상장요건은 기존 상장요건에서 매출액 등 이익요건을 제외한 나머지를 그대로 적용할 것으로 보인다. 또 자기자본 요건은 100~200억원 이상으로 결정될 것으로 전망된다. 투자자 보호를 위해 공모로 확보한 자금 가운데 90~95%는 증권금융에 예치해 전용 가능성을 차단하는 방안이 추진되고 있다. 또 스팩은 일정 기간 M&A에 성공하지 못하면 해체해야 하는데 TF는 그 기한을 18~24개월 정도로 잡고 있다. 한편 스팩은 IPO를 추진할 때 앞으로 인수를 추진할 비상장업체에 대해서도 투자자들에게 고지해야 한다. 정보 고지 대상 범위는 업종 수준으로 제한될 것으로 보인다. ◇개인 투자자도 고수익 기대할 수 있어=개인 투자자들도 스팩 공모에 참여함으로써 M&A를 통해 높은 수익을 기대할 수 있다. 김 연구위원은 "M&A가 성공하면 피인수 업체의 성장성과 기업 가치에 따라 스팩 주가가 급등해 이익을 볼 수 있다"고 말했다. 만약 M&A가 실패해도 공모 자금을 예탁해놓기 때문에 90~95% 정도는 돌려 받을 수 있다. 증권사 등도 새로운 수익원을 얻을 수 있다. 스팩 설립 및 공모, M&A 컨설팅 등에 참여할 수 있기 때문이다. 스팩은 현행 우회 상장 제도의 대안도 될 수 있다. 김병재 코스닥시장본부 본부장보는 "비상장 우량 업체가 키코(KIKO) 등 예기치 않은 손실로 상장 요건을 갖추지 못했을 경우 스팩을 활용하면 보다 빨리 증시에 입성할 수 있을 것"이라고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >