"외화조달 악화 큰 원인 지적은 과장된것"<br>동유럽 디폴트 위기등 글로벌시장 불안이 더 큰요인<br>우리銀 "행사 했을땐 금리 15%… 어쩔수 없는 선택"<br>신한銀은 콜옵션 행사… 은행권 파장 크지 않을듯

| | 국내외 금융불안이 지속되면서 18일 주가가 전일 대비 14.0포인트 하락한 1,113.19포인트로 마감했다. 원·달러 환율도 전날보다 12원50전 상승한 1,468원으로 거래를 마쳤다. 이날 중구 명동 외환은행 본점 글로벌마켓 영업부 딜러들이 분주한 모습을 보이고 있다. 이호재기자 |

|

우리은행 '콜옵션 취소' 과연 문제있나

"외화조달 여건 악화시켜" 주장은 과장된 듯동유럽 디폴트 위기등 글로벌시장 불안이 더 큰요인우리銀 "행사 했을땐 금리 15%… 어쩔수 없는 선택"신한銀은 콜옵션 행사… 은행권 파장 크지 않을듯

문승관 기자 skmoon@sed.co.kr

국내외 금융불안이 지속되면서 18일 주가가 전일 대비 14.0포인트 하락한 1,113.19포인트로 마감했다. 원·달러 환율도 전날보다 12원50전 상승한 1,468원으로 거래를 마쳤다. 이날 중구 명동 외환은행 본점 글로벌마켓 영업부 딜러들이 분주한 모습을 보이고 있다. 이호재기자

ImageView('','GisaImgNum_1','default','260');

ImageView('','GisaImgNum_2','default','260');

ImageView('','GisaImgNum_3','default','260');

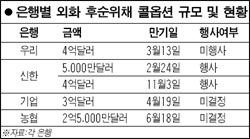

우리은행의 외화 후순위채 4억달러에 대한 콜옵션(조기 상환권) 미행사가 ‘어쩔 수 없는 선택’이라는 주장이 설득력을 얻고 있다. 또 우리은행 쇼크로 은행권의 대외신용도가 떨어지면서 외화자금 조달사정이 악화되고 있다는 지적이 일고 있지만 일각에서는 “이는 너무 앞서간 평가”라는 지적도 나오고 있다.

◇금리 및 CDS 프리미엄 급등은 시장요인 때문=전문가들은 우리은행의 콜옵션 미행사가 국내 금융업계의 대한 해외시장의 시각을 악화시켰다고 보기에는 너무 과장된 측면이 많다고 지적하고 있다.

최근 금융시장 불안은 다음달 결산인 일본계 금융기관들이 회계를 마무리하며 한국에 투자한 자금을 회수해갈 것이라는 우려감과 함께 동유럽 국가들의 부도위기 확산 등이 겹치면서 발생한 측면이 크기 때문이다.

금융계의 한 관계자는 “실물경기가 빠르게 악화되고 글로벌 금융시장이 다시 불안해지면서 외환ㆍ주식ㆍ채권시장이 연일 출렁이고 있는데다 동유럽발 위기까지 가세해 다음달 치명적인 위기를 맞을 것이라는 불안감이 확산되고 있다”며 “우리은행이 콜옵션을 행사하지 않았다고 해서 국내 금융기관들의 외화자금 조달에 치명적인 영향을 미쳤다고 보기 어렵다”고 말했다.

전문가들은 또 우리은행의 후순위채권에 대한 콜옵션 포기가 CDS 프리미엄 상승을 가져온 하나의 요인이 될 수는 있지만 단기적인 영향에 그칠 뿐 근본적인 원인은 아니라고 지적했다.

이 관계자는 “국내 은행들의 외화 장기채권 발행이 거의 차단된 상황이어서 우리은행의 콜옵션 미행사가 외화수급에 미치는 영향은 제한적”이라며 “오히려 정부지급보증 프로그램을 변경하는 등 외화자금 조달 환경을 개선해야 한다”고 설명했다.

현재 정부지급보증 프로그램을 적용할 경우 3년 만기 채권밖에 발행할 수 없다. 최소 5년 만기가 필요하지만 국가신용등급이 미국이나 유럽 등 선진국에 비해 낮기 때문이라는 것이다.

이 관계자는 “현재로서는 국내 은행들의 중장기 외화차입이 힘들다”며 “정부지급보증을 받으면 국제금융시장에서 신용등급을 다시 받아야 하는데 국가신인도가 하락하고 있어 중장기 채권 발행은 물론 조달금리도 높고 채권 수요자도 찾기 힘들다”고 언급했다.

◇우리은행, 시장상황 고려한 현명한 선택=우리은행은 금리 급등으로 외화조달이 어려운 상황에서 콜옵션 포기를 통해 사실상 신규 자금을 확보한 것은 현명한 판단이었다고 주장했다.

콜옵션 행사를 포기하면 후순위채 금리가 미국 국채 5년물에 4.065%포인트를 적용하게 돼 발행 당시보다 1.355%포인트 높아지지만 신규 자금을 조달하려면 15%에 달하는 고금리를 지불해야 하기 때문이다.

이와 함께 도이체방크와 스페인계 은행 등이 지난해 말과 올해 초 각각 콜옵션을 포기한 적이 있어 국제 관행을 벗어난 것이 아니며 법률상 하자도 없는 상황이다.

우리은행의 한 관계자는 “최근 무디스가 8개 은행의 신용등급을 내리는 등 국제금융시장은 정부보증 없이 외화조달이 어려운 국내 은행의 사정을 알고 있다”며 “미국이 세계적인 망신을 무릅쓰고 달러를 휴지처럼 찍어내는 상황에서 실리를 챙기지 않고 4억달러를 조기 상환하는 것이 오히려 이상하게 비칠 수 있다”고 말했다.

우리은행은 최근 메릴린치와 슈로더ㆍ뱅크오브아메리카(BOA) 등 투자자들과 미팅을 갖고 이해를 얻어냈다. 금리를 얹어주는 ‘스텝업’ 조항 적용과 더불어 기존 채권을 새로운 채권으로 바꿔주는 ‘익스체인지 오퍼(Exchange Offer)’를 통해 금리를 가산해주는 데 합의했다.

이 관계자는 “투자자들도 이런 금융시장환경에서 4억달러를 조기 상환하는 것은 맞지 않다고 동의해줬다”며 “협의를 통해 가산금리를 더 얹어주는 방안들을 찾고 있다”고 설명했다.

◇다른 은행 관심 집중=금융계는 우리은행의 콜옵션 포기 여파가 장기화되지 않을 것으로 보고 있다. 신한은행이 콜옵션을 행사하기로 발표했고 우리은행도 사모사채 등을 통해 2억~3억달러의 추가 차입을 진행하고 있기 때문이다.

지난해 9월 집중됐던 외국인 채권만기가 올해에는 3월과 6월에 집중돼 있고 시중은행이 발행한 해외채권도 올해 350억달러 만기 중 3월에 66억달러가 집중되는 등 약 100억달러나 되지만 이미 내부적으로 외화를 확보해두고 있고 중장기 차입방안 등을 검토하고 있기 때문이다.

우리은행의 한 관계자는 “현재 10억달러의 외화유동성을 확보하고 있고 다양한 방법 등을 통해 추가 달러 확보에 나서고 있다”며 “콜옵션 미행사를 한 것도 조만간 돌아오는 7억달러의 외화채권 만기에 대비하기 위한 것도 있었다”고 설명했다.

하나은행과 신한은행 등도 각각 6억5,000만달러와 1억달러 규모의 외화채권 만기가 돌아온다. 국내 은행들은 회계결산을 마무리하는 대로 2ㆍ4분기에 외화장기채권 발행을 타진할 예정이다. 다만 한꺼번에 발행이 몰릴 수 있어 발행시기 조절이 필요하다는 지적이다.

금융계의 한 관계자는 “국내 은행뿐 아니라 미국ㆍ유럽 등 은행들도 회계결산을 마치고 2ㆍ4분기에 집중적으로 외화조달에 나선다”며 “국내 은행들이 외화조달에 어려움을 겪을 가능성도 커 발행시기 조절과 철저한 시장수요 조사가 필요하다”고 조언했다.

혼자 웃는 김대리~알고보니[2585+무선인터넷키]

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >