|

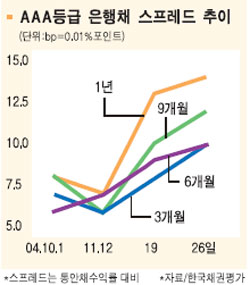

내년부터 초단기펀드(MMF)의 은행채 편입비율이 큰 폭으로 줄면서 은행채 발행도 크게 위축될 전망이다. 이에 따라 채권발행을 늘려온 은행들의 자금조달 방식에도 변화가 불가피할 전망이다. 1일 한국채권평가에 따르면 내년부터 시행되는 MMF 편입요건 강화를 앞두고 기관이 AAA등급 은행채 매입을 꺼리면서 금리 오름세가 이어지고 있다. 3개월ㆍ6개월물 은행채와 통화안정채권과의 금리차이(스프레드)는 지난 8월27일 각각 3bp(0.03%포인트)까지 축소됐지만 이후 확대되면서 11월26일에는 각각 10bp로 세배 이상 벌어졌다. 같은 기간 9개월물은 5bp에서 12bp, 1년물은 6bp에서 14bp로 확대됐다. 은행들은 연말을 앞두고 채권발행을 늘린 반면 기관은 매입을 자제했기 때문이다. 올들어 발행금리가 수신금리보다 낮아지는 등 금리가 큰 폭으로 하락하면서 은행들은 66조원(순발행 18조원)이 넘는 채권을 발행했다. 그러나 내년부터는 만기가 돌아오는 회사채를 예금이나 수시입출금식예금( MMDA)으로 조달해 상환해야 할 전망이다. MMF의 은행채 등 AAA등급 채권 편입비중이 현재 30%에서 내년에는 종목당 5%로 크게 낮아진다. 때문에 지금까지는 MMF를 통해서 은행채를 활발하게 사고 팔 수 있었지만 내년부터는 MMF의 은행채 매수여력이 줄면서 유동성이 큰 폭으로 하락할 것으로 보인다. 한 대형 자산운용사 MMF 운용팀장은 “MMF 편입요건 강화를 앞두고 이미 종목당 편입비중을 5% 미만으로 맞췄기 때문에 추가 매입 여력이 없다”며 “MMF의 은행채 매입제한은 은행채의 유동성 하락, 인기하락, 금리상승, 발행위축 등으로 연결될 것”으로 예상했다. 한국채권평가의 한 관계자는 “채권발행 금리가 계속 낮아지면서 은행들은 수신보다는 비용이 저렴한 채권발행을 선호했다”며 “올해는 은행채 발행 규모가 큰 폭으로 증가했지만 내년에는 크게 위축될 것”으로 내다봤다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >