|

|

"1년 넘게 상장 준비를 하느라 고생했는데 공모를 철회할 수밖에 없어 안타깝습니다. 유입되는 공모자금으로 공장도 증설을 할 계획이었는데 이것도 연기해야 할 것 같습니다."

최근 기업공개(IPO)를 철회한 한 코스닥 상장준비업체 K사 대표의 말이다. IPO 시장이 얼어붙으면서 짧게는 1년, 길게는 2~3년씩 상장을 위해 까다로운 절차를 밟아왔지만 마지막 고비를 넘지 못해 상장을 철회하는 기업들이 속출하고 있다. 시장에서는 무더기 IPO 철회로 인해 해당 기업뿐 아니라 시장 전반에 악영향이 미치고 있다며 시장이 물량을 소화할 수 있도록 상장 기업 수와 시기를 적절히 조정해야 한다는 지적이 나온다.

4일 금융감독원에 따르면 줄기세포 치료제 개발업체인 안트로젠은 "최종 공모가 확정을 위한 수요예측을 실시했으나 회사의 가치를 적절히 평가 받기 어려운 측면 등 제반여건을 고려해 이번 공모를 추후로 연기하는 것으로 결정했다"며 코스닥 상장 신청을 철회한다고 공시했다. 안트로젠은 애초 오는 7일부터 이틀간 일반 청약을 거친 뒤 16일 코스닥에 상장할 예정이었다. 안트로젠과 같이 최근 한 달 동안 상장을 철회한 기업은 7곳에 달한다. 지난달 30일에는 삼양옵틱스와 큐리언트가 상장철회를 신청했으며 27일에도 KIS정보통신이 철회신고서를 제출했다. 지난해 같은 기간 상장 철회를 신청한 기업이 단 한 곳도 없었던 것과 비교하면 크게 늘어난 수치다.

상장을 철회한 기업들은 당장 자금조달에도 차질을 빚게 된다. 또 기업평판 리스크를 걱정할 수밖에 없는 상황이다. 회사 상황과 무관한 철회 결정이었어도 투자자들 입장에서는 매력도가 낮아지기 때문이다. 실제로 한 차례의 상장 철회를 딛고 지난달 30일 코스피시장에 상장한 세진중공업은 공모규모와 공모가격을 대폭 내린 뒤 상장에 성공한 바 있다.

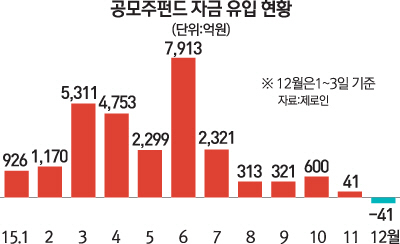

하반기 들어 코스닥시장이 박스권에 갇히면서 공모주 투자 열기가 식은 것이 무더기 IPO 철회의 주요 원인이다. 하지만 전문가들은 한국거래소가 무리하게 IPO 목표를 높여 잡은 것도 이러한 현상에 일조했다고 지적하고 있다. 올 초 최경수 한국거래소 이사장은 유가증권시장 20개사, 코스닥 100개사, 코넥스 50개사 등 총 170개사를 상장시키겠다고 밝혔으나 지난 7월 220개사 이상을 상장시키겠다고 상장 목표를 올려잡았다. 올 들어 코스피 17개사, 코스닥 89개사, 코넥스 34개사 등 총 140개사가 상장했다. 이미 지난해(101개사)와 2013년(86개사)의 상장 수를 훌쩍 뛰어넘은데다 연말까지 20개사 이상의 공모일정도 잡혀 있어 올해 상장한 기업의 수는 사상 최대가 될 것으로 전망된다.

상장기업 수는 세계 주요 증시와 비교해도 많은 편이다. 세계거래소연맹(WFE)에 따르면 한국은 지난해 신규상장 순위에서 나스닥 증권거래소(176개사)와 뉴욕증권거래소(NYSE·116개사)에 이어 3위를 차지했지만 올해는 순위가 이보다 높을 것으로 전망된다. 올해 1~10월 신규상장기업 수에서 한국은 중국 심천거래소에 이어 2위를 기록했기 때문이다. 올 들어 나스닥은 지난 10월까지 지난해의 절반 수준인 93개사만 상장했으며 NYSE도 52개사 상장에 그쳤다. 증권사의 한 관계자는 "올 하반기 IPO가 집중됐던 후유증이 나타나고 있다"며 "거래소가 IPO 목표달성을 위해 무리한 것 같다"고 지적했다.

올해 IPO를 취소한 기업들은 대부분 내년에 다시 일정을 잡을 것으로 보이지만 내년에도 시장 상황이 크게 개선되기 어려워 또다시 연기 및 상장철회가 속출할 수 있다는 게 시장의 우려다. 증권사의 한 IPO 관계자는 "거래소도 시기별로 IPO를 적절히 배분하고 상장기업 수에 집착해서는 안 된다"며 "기업들도 투자자들에게도 이익이 돌아갈 수 있도록 기업가치 이상의 공모가를 기대해서는 안 된다"고 말했다. /김연하·박민주기자 yeona@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >