|

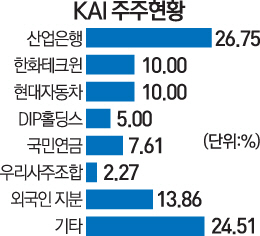

산업은행이 3년 내 조기매각으로 방침을 정한 비금융 자회사 중 한국항공우주산업(KAI)의 지분 분할매각에 나선다. KA1는 지난 2012년부터 세 차례나 인수합병(M&A) 매물로 나왔지만 40%가 넘는 매각 대상 지분에 따른 가격 부담 등으로 번번이 매각에 실패했다. 따라서 산은은 경영권 프리미엄을 포기하고 KAI 보유지분 약 26%를 우선 매각하겠다는 구상이다.

이로써 KAI 매각작업은 기업 구조조정의 컨트롤타워 역할을 하는 범정부구조조정협의체가 우선적으로 매각을 진행하는 5개 기업 중 첫 작품이 될 것으로 보인다.

2일 금융당국 및 금융권에 따르면 산은은 한화테크윈(지분율 10%), 현대차(10%), DIP홀딩스(5%) 등과 맺은 KAI의 공동매각 기한이 올해 말 종료된 후 이를 연장하지 않는다는 방침을 정한 것으로 확인됐다. 금융당국 고위관계자는 "기한이 종료되면 산은은 내년 초 보유지분을 독자적으로 매각하게 될 것"이라고 전했다.

이 관계자는 또 "방위산업이라는 점에서 산업통상자원부와 협의해야 하지만 회사 상태로 봐서는 산은 비금융 자회사 중 제일 시장에 내세울 만한 물건"이라며 "방산 부문과 비방산 부문을 나눠 매각하는 것도 고려 사항"이라고 덧붙였다.

주주협의회의 공동매각 협정은 산은 등 주요 주주 네 곳이 2011년 경영권 프리미엄을 위해 공동매각을 약정한 것이다. 이 기한을 연장하지 않으면 KAI 지분매각을 주주들의 의사에 따라 개별적으로 할 수 있게 된다. 따라서 산은은 한화테크윈·현대차 등의 지분을 배제한 채 보유지분 26.75%만을 우선 전량 매각할 방침이다. 은행권의 한 관계자는 "공동매각 협정하에서는 경영권 프리미엄을 위해 주요 주주의 지분을 묶어 매각을 추진한데다 시장 상황까지 악화되면서 매각에 어려움이 많았지만 산은 지분분할 매각은 보다 현실성 높은 방안"이라고 말했다.

정부가 한계기업 정리를 위해 구성한 범정부기업구조조정협의체도 KAI의 지분매각에 기여할 수 있다는 관측이다. KAI는 그간 방위산업 업체 비중이 50%라는 점 때문에 매각이 어려웠다. 방위산업의 특성상 인수사는 산업부의 대주주 적격성 승인을 받아야 하기 때문이다. 하지만 범정부협의체가 이 절차를 대행할 수 있어 매각작업이 수월할 것으로 관측된다.

/김보리·임세원 기자 boris@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >