|

로또 정보서비스업체인 리치커뮤니케이션즈가 코스닥 상장 기업 하이쎌과의 합병을 통해 코스닥 우회상장을 추진할 계획인 것으로 알려졌다. 최근 하이쎌은 문양근 리치커뮤니케이션즈 대표를 대상으로 제3자 배정 유상증자를 실시한 바 있다.

18일 투자은행(IB) 업계에 따르면 당초 리치커뮤니케이션즈는 코스닥 '직상장'을 추진했지만 사행 산업의 특성상 한국거래소의 상장 심사를 통과하기 어렵다고 판단해 하이쎌과의 합병을 통한 우회상장으로 방향을 선회했다. 우회상장은 장외 기업이 기업공개(IPO)를 위한 심사 절차를 밟지 않고 기존 상장 기업과의 합병으로 주식 시장에 입성하는 것을 의미한다.

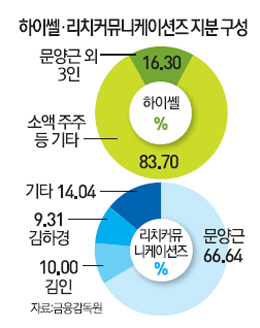

최근 하이쎌이 리치커뮤니케이션즈의 대표이자 최대주주인 문 대표를 대상으로 진행한 유상증자 역시 이 같은 리치커뮤니케이션즈의 우회 상장을 위한 사전 포석이라는 것이 증권가의 분석이다. 하이쎌은 지난 8일 공시에서 문 대표를 대상으로 한 84억원 규모의 제3자 배정 유상증자를 결정했다고 밝혔다. 이번 증자로 문 대표는 하이쎌 지분 16.30%(특수관계인 포함)를 확보하며 최대주주로 올라섰다. 상장사와 비상장사 간의 합병 결과 존속 법인인 상장 기업의 최대주주가 변경될 경우 직상장과 동일한 수준의 까다로운 우회상장 심사를 거쳐야 하나 이번 지분정리 작업으로 문 대표가 양사 모두에 대한 최대주주로 등극하면서 그와 같은 리스크가 사전에 제거된 셈이다. 실제로 지난해 말 코스닥 상장사인 필코전자와의 합병을 통해 우회상장 한 코웰패션 역시 합병 추진 이전 일찌감치 양사 최대주주를 동일인(케이지아이)으로 맞추는 방식으로 까다로운 우회상장 심사를 피해갈 수 있었다.

다만 리치커뮤니케이션즈가 계획대로 우회상장에 성공할 수 있을지는 미지수다. 지분정리 작업으로 최대주주 변경 등 우회상장 심사의 기계적 요건은 피해갈 수 있으나 기업 계속성, 경영 투명성 등 상장 질적 요건을 충족할 수 있을지는 불투명하기 때문이다. 업계의 한 관계자는 "우회상장에 따른 투자자 피해가 불거지면서 거래소가 최근 몇 년 사이 이에 대한 질적 심사를 강화하고 있다"며 "최근 계열사 간 합병을 통해 우회상장에 성공한 사례가 JYP-JYP엔터테인먼트의 합병밖에 없을 정도로 거래소가 우회상장에 '정밀 검증'을 진행하고 있다"고 전했다.

하이쎌 관계자는 "유상증자를 추진한 것은 올해와 내년에 걸쳐 돌아오는 채무 80억원을 갚기 위한 목적"이라며 "합병 등을 위한 목적은 아니다"라고 해명했다.

/박준석기자 pjs@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >