|

|

이랜드리테일이 기업공개(IPO)를 위해 주관사 선정 작업에 착수했다. 지난 2004년 상장을 약속한 지 12년 만이다. 외부에서 자금을 조달할 때마다 이랜드리테일은 투자금 상환 목적으로 IPO를 약속해왔지만 번번이 미뤄왔다. 하지만 대형할인점 킴스클럽을 매각해도 재무구조 개선이 충분하지 않은 데다 2014년 전환상환우선주(RCPS)를 발행할 당시 올해 안에 상장하지 않으면 패널티 이자까지 지급하기로 약속한 게 IPO를 본격화하는 배경으로 꼽힌다.

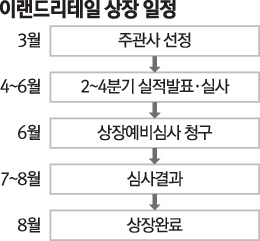

18일 이랜드리테일 관계자는 "다음주 주요 증권사를 대상으로 입찰제안요청서(RFP)를 발송할 예정"이라며 "3월 안에 상장 주관사 선정을 마칠 것"이라고 밝혔다. 이 관계자는 "RCPS를 발행할 당시 약정한 대로 연내 상장한다는 데 변함이 없다"고 강조했다. 이랜드리테일이 상장하면 예상 시가총액은 3조원에 달할 것으로 보인다. 이달 안으로 상장 주관사를 선정하고 2·4분기 실적을 토대로 실사를 마치면 오는 6월 이후에는 상장 예비심사청구를 낼 수 있을 것으로 보인다. 통상 거래소 상장 예비심사 기간이 45영업일임을 감안할 떄 이르면 8월 상장이 완료될 것으로 보인다.

시장은 대형 IPO 호재에도 반신반의하는 모습이다. IB 업계 관계자는 "이랜드리테일이 상장 약속을 어긴 게 한두 번이 아니다"라며 "상장예비심사는 청구했다 철회할 수도 있어 진정성 있는 IPO 절차를 밟는다고 장담할 수 없다"고 말했다.

실제로 2004년 교직원공제회를 상대로 500억원 규모의 RCPS를 발행하며 3년 내 IPO를 약속했지만 재무구조 악화를 이유로 2011년으로 상장 시기를 늦췄다. 2011년 이후에도 거듭 IPO를 전제로 RCPS를 발행했지만 약속을 지키지 않았다. 다만 2014년 RCPS 발행 당시 올해까지 상장하지 않을 경우 차환 시점에 연 2%의 패널티 금리를 일시에 지급하기로 명시했다.

IB업계 관계자는 "그동안 반복적인 차입금으로 자금을 돌려 막아왔던 여력이 상실됐다"며 "상장을 통해 자본확충을 하면 이랜드의 발목을 잡고 있는 차입금 고리는 일거에 해결된다"고 평가했다.

/송종호기자 joist1894@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >