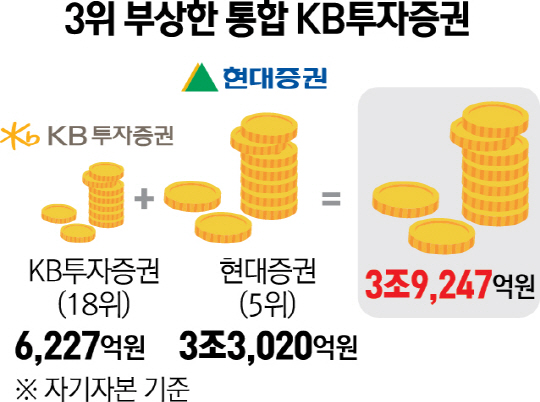

현대증권 매각 본입찰에서 KB금융지주가 가격과 비가격적 요인을 합산해 최고 점수를 받으며 우선협상 대상자로 선정됐다. KB금융지주는 증권사 순위 5위 (자기자본 기준)인 현대증권을 인수한 후 자회사인 KB투자증권과 합병하게 되면 자기자본 3조9,247억원으로 단숨에 업계 3위 증권사를 보유하며 자본시장의 판을 흔들 것으로 예상된다.

31일 매각 주간사인 EY한영회계법인은 지난 25일 현대증권 매각 본입찰에 참여한 KB금융지주·한국금융지주와 홍콩계 사모펀드(PEF) 액티스 등 3곳의 응찰가와 비가격 요소를 종합적으로 심사한 결과 KB금융을 우선협상 대상자로 선정했다고 밝혔다. 인수가격은 1조원을 웃도는 것으로 알려졌다.

KB금융이 현대증권의 우선협상 대상자로 선정되며 지난해 말 미래에셋증권의 대우증권 인수에 이어 국내 증권업계는 다시 한번 요동칠 것으로 예상된다. 지난해 말 기준 KB투자증권의 자기자본은 6,227억원 수준으로 업계 18위에 불과했지만 현대증권(3조3,020억원)을 인수하면 오는 4월 출범 예정인 통합 미래에셋대우(5조8,000억원), NH투자증권(4조6,044억원)에 이어 3위로 도약한다.

KB금융은 현대증권을 인수하며 은행에 편중됐던 사업 포트폴리오를 다변화해 종합 금융지주회사로 도약할 계획이다. 윤종규 KB금융 회장은 2014년 취임 이후 비은행 부문의 수익을 40%까지 늘려야 리딩 금융그룹으로 도약할 수 있다며 현대증권 인수에 공을 들여왔다. 윤종규 KB금융그룹 회장은 “은행과 증권이 결합한 BoA메릴린치의 성공모델을 참조해 한국형 유니버셜 뱅킹을 적극 추진하겠다”며 “저성장, 저금리 시대에 중요성이 커지는 WM과 CIB분야를 특화해 그룹의 미래 성장동력으로 삼고 국내 금융산업의 역동성을 살리겠다”고 말했다.

/서민우기자 ingaghi@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >