중국 경제의 시한폭탄으로 꼽혀온 은행권 부실대출 문제를 해결하기 위해 중국 금융당국이 드디어 ‘부실채권출자전환(debt-for-equity swaps)’ 카드를 꺼내 들었다. 부실여신 충당금 부담이 큰 중국 은행들로서는 부실대출을 주식으로 전환해 당장에는 짐을 덜겠지만 가뜩이나 불안정한 금융시장에 중국판 ‘서브프라임 사태’를 불러올 수 있다는 우려도 만만치 않다.

20일 제일재경과 신랑재경 등 중국 매체에 따르면 중국은행과 초상은행은 오는 26일부터 부실채권을 기초자산으로 각각 3억100만위안(약 550억원), 2억3,300만위안(약 420억원) 규모의 자산유동화증권(ABS)을 발행한다. 블룸버그통신은 소식통을 인용해 중국 금융당국이 중국은행과 초상은행을 시작으로 시중은행에 최대 500억위안(약 9조600억원) 규모의 ABS 발행을 허용할 방침이라고 전했다.

중국 금융당국이 부실채권출자전환 방안을 시행하는 것은 지난 1999년 이후 두 번째다. 아시아 외환위기로 중국 기업의 부채 위기가 불거지는 가운데 처음 도입한 후 글로벌 금융위기 때 중단했다가 8년 만에 부활시키는 것이다.

올 들어 중국 은행권 부채 문제가 부각되며 금융시장이 크게 요동치자 중국 금융당국은 부실여신을 주식으로 바꾸는 방안을 해결책으로 고려했지만 수요자를 찾기에는 부실 위험이 너무 크다는 중국 은행권의 반발과 좀비기업 생명만 연장해줄 뿐이라는 우려로 도입시기와 규모를 놓고 저울질해왔다.

중국은행과 초상은행의 이번 ABS 발행은 중국 당국의 은행권 부실채권출자전환 방안의 시범도입 성격이 짙다. 당초 중국 금융권에서는 부실채권 출자전환 규모가 장기적으로 최소 1조위안(약 180조원)을 넘겨 2조~3조위안에 달할 수 있다고 예상했다. 1999년 중국 당국이 처음 부실채권출자전환 방안을 도입했을 때는 5~8년에 걸쳐 1조위안 이상의 부실채권이 증권으로 전환돼 금융시장에서 소화됐다.

출자전환 허용에도 여전히 문제는 산적해 있다. 부실여신의 상당 부분이 사실상 좀비기업 채권이라는 점에서 수요자를 찾기가 쉽지 않다. 해당 기업이 파산하면 주식은 휴짓조각이 될 수 있는데다 추가 대출로 부실만 더 키울 수 있다는 우려도 적지 않다.

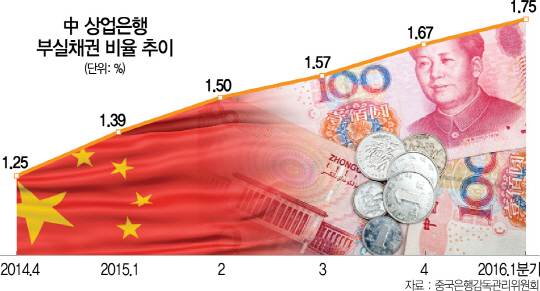

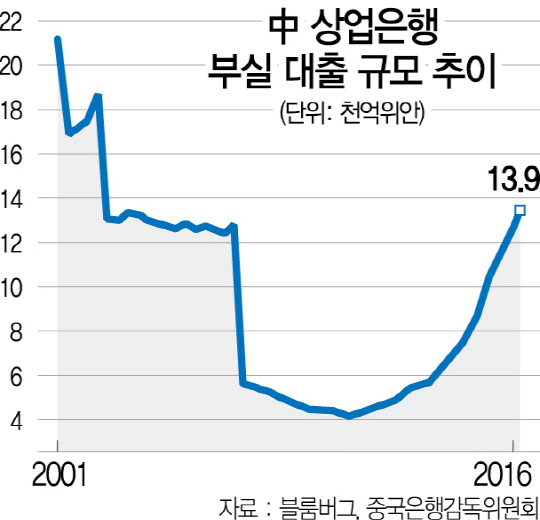

금융당국이 이런 염려에도 출자전환이라는 위험부담이 큰 카드를 꺼내 든 것은 천문학적으로 불어난 은행권 부실채권이 중국 경제를 압박하고 있기 때문이다. 중국은행업감독관리위원회에 따르면 중국 시중은행의 부실대출 규모는 1·4분기 말 현재 1조3,900억위안(약 250조원)으로 2008년 글로벌 금융위기 이후 최고치로 치솟았다. 은행권 부실대출 비율은 1·4분기 1.75%로 2014년 4·4분기(1.25%) 이후 0.5%포인트나 급등했다.

글로벌 금융시장에서는 중국의 이번 출자전환 방안에 우려 가득한 시선을 보내고 있다. 중국 경제를 회생시키는 데는 좀비 상태인 철강·석탄 부문 부실기업의 생명을 출자전환으로 연장하기보다 구조조정이 선결돼야 한다는 지적이다.

국제통화기금(IMF)은 최근 보고서에서 중국의 부실채권출자전환 계획과 관련해 “좀비기업을 계속 유지해 중국 경제 문제를 악화시킬 것”이라며 “구조조정 노력을 기울이는 기업에만 제한적으로 적용해야 한다”고 경고했다. IMF는 중국 은행권의 위험부담이 큰 부실대출 규모가 중국 당국 발표치의 5배가 넘는 1조3,000억달러(약 1,550조원)에 달할 것으로 보고 있다. /베이징=홍병문특파원 hbm@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hbm@sedaily.com

hbm@sedaily.com