네이버의 자회사인 라인이 일본과 미국 증시에 동시에 기업공개(IPO·상장)를 하기로 확정했다. 라인은 상장으로 확보한 자금을 기반으로 통해 자사의 모바일 메신저인 ‘라인’ 서비스의 진출 범위를 넓힐 예정이다. 또한 온라인과 오프라인을 연계하는 O2O 사업과 미디어 콘텐츠까지 아우르는 메신저 기반의 부가 서비스로 사업을 확장할 예정이다.

네이버와 라인은 일본 도쿄에 있는 라인 본사와 분당 네이버 본사에서 순차적으로 이사회를 개최하고 라인의 도쿄·뉴욕 증권거래소에 동시 상장하기로 의결했다고 10일 공시했다. 양국 거래소도 이날 라인의 상장을 승인했다. 지난 2014년부터 꾸준히 제기됐던 라인 상장 ‘설왕설래’가 마침표를 찍은 것이다.

라인의 주식은 일본에서 다음달 15일, 미국에서 같은 달 14일(현지시간 기준)부터 양국 증시에서 거래될 것으로 전망된다. 공모 예정가는 주당 2,800엔이다. 일본에서는 직상장, 미국에서는 주식예탁증서(ADR)를 발행하는 형태로 기업공개가 이뤄진다.

니혼게이자이신문 등 일본 언론매체들은 라인의 일본 예상 시가총액이 약 6,000억엔(6조5,000억원)에 이를 것이라고 보도했다. 올해 일본 증시에 상장한 회사 중 최대 규모다. 이날 이해진 네이버 이사회 의장 겸 라인주식회사 회장은 일본에서 열린 이사회에 직접 참석해 상장 취지와 향후 계획을 밝히고 다른 이사들의 동의를 얻었다.

이로써 라인은 글로벌 진출 속도를 더욱 높일 수 있게 됐다. 이날 라인은 “신주 발행 방식으로 총 3,500만주를 공모할 예정”이라고 공시했다. 공모 예정가가 주당 2,800엔이므로 라인은 전체 공모액인 1조700억원 수준의 자금을 조달하게 되는 것이다. 라인 관계자는 “확보한 자금으로 자본과 브랜드를 앞세운 글로벌 기업들과의 경쟁에 적극적으로 나서겠다”며 “글로벌 인수합병(M&A) 등 전략적 투자를 할 계획”이라고 밝혔다.

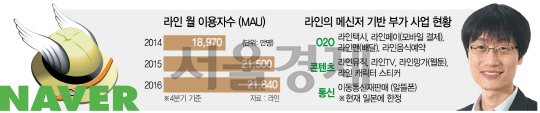

올해 1·4분기 기준 라인의 전 세계 이용자 수(월간 활성화 이용자 수·MAU)는 2억1,840만명으로 일본과 대만·태국·인도네시아 이용자 수가 이 가운데 70%를 차지한다. 하지만 공모를 통해 확보한 자금, 해외 증시 입성을 통한 인지도 상승을 발판으로 이용 범위를 북·남미나 유럽까지 확장할 수 있는 것이다.

메신저를 기반으로 한 사업모델 창출에도 긍정적이다. 라인은 라인택시, 라인페이(모바일 결제), 라인맨(배달), 라인음식예약 등 O2O를 비롯해 라인뮤직, 라인TV, 라인망가(웹툰) 등 콘텐츠, 라인 캐릭터를 활용한 스티커까지 다양한 부가 사업을 벌이고 있는데 이외에도 서비스를 개발하는 데 속도를 높일 수 있다. 일본에서는 올해 하반기에 이동통신재판매(MVNO). 즉 알뜰폰 사업에 뛰어들겠다고 발표하기도 했다.

일각에서는 상장 이후 라인의 기업가치가 더욱 오를 수 있다는 분석을 내놓고 있다. 국내 증권가에서는 라인의 현 기업가치를 10조원 이상이라고 평가받는 것을 고려하면 일본의 라인 예상 시총인 6조5,000억원은 낮은 수준이라는 것이다. 황성진 HMC투자증권 연구원은 “라인 매출이 꾸준하게 성장한다는 점을 감안하면 가치 평가는 IPO 시점 가격이 아닌 상장 이후 안정화된 주가 수준으로 평가하는 것이 적절하다”고 말했다. /조양준기자 mryesandno@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mryesandno@sedaily.com

mryesandno@sedaily.com