은행처럼 기업에 직접 대출을 해주고 전체 자산의 상당한 비중을 회사채에 투자할 수 있는 사모펀드가 내년부터 조성된다. 사모펀드가 자금조달 시장에 참여하면 신용등급이 낮아 회사채 발행을 못하는 기업들이 보다 수월하게 유동성을 공급 받을 것으로 예상된다.

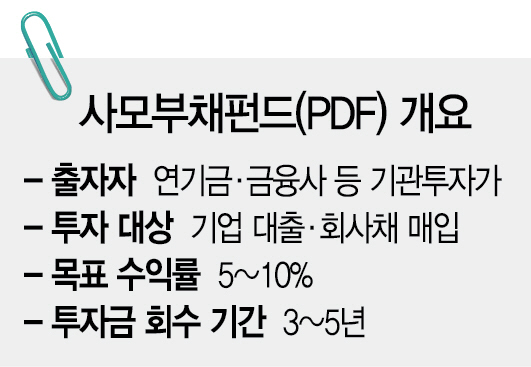

금융위원회는 3일 회사채 시장 인프라 개선 및 기업 자금조달 지원 방안을 발표하면서 사모부채펀드(PDF·Private Debt Fund) 제도를 도입한다고 밝혔다.

PDF는 기관투자가로부터 모집한 자금을 기업에 대출하고 중위험 회사채 매입 등으로 수익을 내는 펀드다. 기업 지분을 주요 투자 대상으로 삼는 경영참여형 사모펀드(PEF·바이아웃펀드)나 여러 자산을 한 번에 담는 전문투자형 사모펀드(한국형 헤지펀드)와는 운용 전략에 차이가 있다. 이효섭 자본시장연구원 연구위원은 “신용등급이 낮아 은행 대출과 회사채 발행을 할 수 없는 기업이 정책자금 외에 마지막으로 기댈 수 있는 자금 조달처가 PDF”라고 설명했다.

금융당국은 자본시장법 시행령 개정과 별도의 가이드라인을 마련해 PEF는 운용자산의 최대 50%까지 기업 대출이 가능하도록 규제를 완화하기로 했다. 헤지펀드는 운용자산 전체를 기업에 빌려줄 수 있게 된다. 기존에는 사모펀드의 대출 업무와 관련한 규정이 마련되지 않아 일부 금융사가 우회적인 방식으로 PDF를 조성했다. 추가 규제 완화는 하반기에 사모펀드 특별법을 제정해 시행할 예정이다.

이미 미국과 유럽에서는 사모펀드 운용사와 기관투자가가 기업 지분 투자보다 비교적 안정적인 PDF에 높은 관심을 보이고 있다. PDF는 연평균 7~8%의 수익률 달성을 목표로 조성된다. 글로벌 자본시장에서 PEF 운용사로 유명한 론스타·아폴로글로벌·오크트리캐피털 등도 상당한 규모의 PDF를 만들어 운용하고 있다.

금융투자업계는 PDF 제도 도입을 적극적으로 반기는 분위기다. 사모펀드 운용사 입장에서는 새로운 사업 기회가 열린 셈이고 기관투자가에도 새로운 투자처가 생기기 때문이다. 보고펀드자산운용 등 일부 PEF들은 PDF 조성을 검토하는 것으로 전해졌다. 사모펀드운용사협의회장인 이재우 보고펀드자산운용 대표는 “PDF는 PEF와 비교해 투자 위험이 낮고 이익 회수까지 걸리는 시간이 짧다는 장점이 있다”며 “안정적인 투자를 선호하는 국내 자본시장의 특성과 잘 맞는 제도”라고 말했다.

/지민구기자 mingu@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >