올해 상반기 회사채 발행액이 지난해 같은 기간보다 6조원 이상 급감한 것으로 나타났다. 비우량 회사채의 발행 실적은 절반 수준으로 쪼그라드는 등 초우량 등급 쏠림 현상은 심화했다.

금융감독원은 28일 올해 상반기 공모를 통한 주식·회사채 발행 실적이 60조9,537억원으로 전년 동기 대비 7.3% 감소했다고 밝혔다.

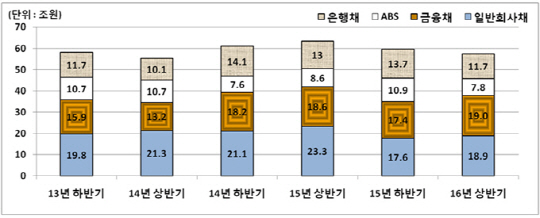

회사채 발행 규모는 같은 기간 동안 9.6% 줄어든 57조3,894억원을 기록했다. 이 중에서도 일반 회사채는 193건 발행됐는데 규모는 18조9,009억원으로 집계됐다. 이는 지난해 상반기의 발행 실적(23조3,190억원·225건)과 비교해 18.9% 급감한 수치다.

특히 비우량 회사채로 분류되는 ‘A’등급은 불과 2조2,280억원(40건) 발행되는 데 그쳤다. 지난해 ‘A’등급 회사채가 4조8,490억원(63건) 발행됐다는 점을 고려하면 단기간 내 실적이 절반 이하로 줄어든 셈이다. 우량 회사채인 ‘AA’등급의 발행 실적도 지난해 같은 기간과 비교해 27.7% 감소한 10조2,100억원으로 집계됐다. 반면 초우량 회사채인 ‘AAA’등급의 발행액은 5조500억원으로 37.2% 늘어났다. 금감원의 한 관계자는 “회사채 시장 경색으로 ‘AA’등급 이상 위주의 발행 기조가 이어지는 것”이라고 설명했다.

일반 회사채의 순발행 흐름은 이어졌으나 규모는 2조6,123억원으로 전년 동기 대비 7,163억원 감소했다. 금융채는 18조9,830억원, 은행채는 11조6,641억원의 발행 실적을 각각 기록했다.

주식 발행 실적은 3조5,643억원으로 지난해 같은 기간과 비교해 59%(1조3,321억원) 급증했다. 삼성엔지니어링(028050)(1조2,651억원), BNK금융지주(138930)(4,725억원) 등 유가증권시장 상장법인이 올해 상반기 대규모 유상증자를 추진하면서 발행액이 급증한 덕분이다. 기업공개(IPO) 건수는 27건으로 전년 동기 대비 9건 감소했으나 에스티팜(237690)(1,352억원), 레이언스(228850)(1,000억원) 등 코스닥시장에서의 대규모 거래에 힘입어 발행액(5,456억원)은 38.5% 증가했다.

/지민구기자 mingu@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >