초대형 투자은행(IB) 탄생을 앞두고 대형증권사들의 프라임브로커서비스(PBS) 경쟁이 가열되고 있다. 특히 신한금융투자가 증자를 통해 종합금융투자사업자 자격을 갖추며 ‘그들만의 리그’였던 PBS시장 선점 경쟁은 더욱 치열해지고 있다. IB업계에서는 조만간 증권사 자체 인하우스 헤지펀드가 출시되는 만큼 PBS 시장선점이 대형 IB 수익성의 척도가 될 것으로 보고 있다. PBS는 헤지펀드 운용에 필요한 신용공여, 증권대차, 컨설팅 등을 제공하는 서비스로 그동안 자기자본 3조원 이상의 NH투자증권(005940), 미래에셋대우, 삼성증권(016360), 한국투자증권, 현대증권 등 5개사만이 참여가 가능했다.

31일 IB업계에 따르면 5,000억원의 유상증자를 결정한 신한금투가 1일부터 PBS준비팀을 신설한다. 에퀴티스왑(Equity Swap)부서장을 맡고 있는 임일우 이사가 PBS준비를 함께 맡는다. 신한금투의 에퀴티스왑부서는 지난 2012년 9월 롱쇼트 파생결합사채(ELB)로 불린 신한 ARS(Absolute Return Swap)를 만들어 현재까지 누적 판매액 3조원을 넘겼다. 라임, 쿼드, 타임폴리오, 그로쓰힐 등의 롱쇼트 실력을 인정 받는 자문사와 헤지펀드 운용사들이 신한금투로부터 초기 자금을 받아 트랙레코드를 쌓았다는 점을 감안 하면 뒤늦게 PBS 시장에 뛰어들었지만 빠르게 시장 점유율을 확대할 것이란 게 업계의 관측이다.

미래에셋대우와의 합병을 앞둔 미래에셋증권(037620)도 자체적인 PBS사업을 올해부터 시작했다. 지난 1월 PBS팀을 본부로 승격시키고 인력 영입에 박차를 가하고 있다. PBS본부에 에쿼티파이낸스(Equity Finance)팀과 함께 PBS서비스팀을 신설해 첫 계약성사에 박차를 가하고 있다. 미래에셋대우와의 합병 후 시너지를 계산한 움직임도 빨라지고 있다. 미래에셋대우는 미국 현지에서 PBS사업을 추진하고 있는 만큼 박현주 미래에셋금융그룹 회장의 해외 진출 의지가 작용할 것으로 보인다. 미래에셋대우는 뉴욕법인을 통해 글로벌 헤지펀드를 대상으로 PBS사업을 확대할 방침이다.

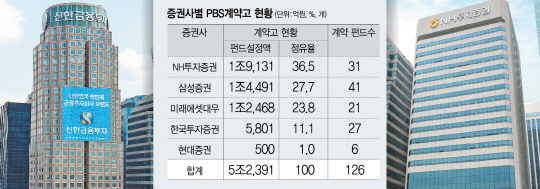

자기자본 3조원 진입 후 신한금투의 첫 비즈니스가 PBS인 이유는 IB 미래수익모델로 PBS가 각광 받고 있기 때문이다. 증권사가 특정 운용사의 헤지펀드 PBS로 선정될 경우 헤지펀드의 초기 설정부터 성장까지 주식 위탁매매, 이자수익(주식대차, 주식 스와프, 금전대출), 기타 서비스(컨설팅)까지 다양한 수수료 수익을 챙길 수 있다. 특히 연초부터 헤지펀드 설립 요건이 대폭 완화되면서 헤지펀드 설정 수는 지난해와 비교해 2배 가까이 늘어 100개가 넘었다. 업계에서는 PBS로만 업계가 연간 1,000억원 이상의 영업수익을 챙길 것을 전망하고 있다.

신한금투와 미래에셋의 PBS시장 진출에 기존 증권사들은 바짝 긴장하며 서비스의 질적 수준을 높여 점유율을 지킨다는 전략이다. 1조9,131억원의 PBS계약을 가지고 있는 NH투자증권은 대형 헤지펀드와의 계약을 확대할 계획이다. 반면 삼성증권은 신생 헤지펀드와의 접촉을 늘리고 있다. 현대증권은 증권사 인하우스헤지펀드 PBS사업에 집중하고 있다. 최진국 한국투자증권 PBS담당 상무는 “PBS는 신규계약보다 다양한 서비스를 통한 계약 유지가 더 중요하다”며 “덩치보다는 서비스의 질이 중요하다”고 지적했다.

/송종호기자 joist1894@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

joist1894@sedaily.com

joist1894@sedaily.com