손해보험사들이 최근 수년 동안 시장점유율을 높이기 위해 주력했던 장기 보험 확대 전략이 저금리 장기화에 따라 자산운용 실적 제고에 대한 부담 및 투자 리스크 증대라는 부메랑으로 되돌아오고 있는 것으로 분석됐다. 특히 대형사에 비해 장기 보험 비중이 높은 중소형 손보사들이 투자 이익 추가 확보에 대한 큰 부담 탓에 위험자산으로 적극적으로 눈을 돌리고 있어 리스크 관리에 각별히 신경 써야 한다는 지적이 나왔다.

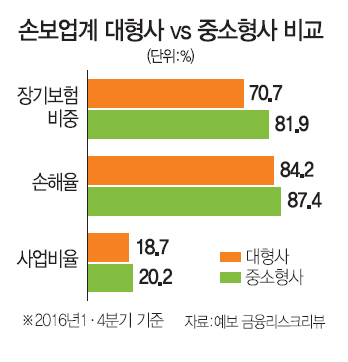

7일 보험 업계와 예금보험공사가 최근 발행한 금융리스크리뷰 등에 따르면 실손의료보험·저축성보험 등의 매출이 늘면서 국내 손보사들의 전체 보유 보험료에서 장기 보험이 차지하는 비중은 지난 2006년 1·4분기 56.6%에서 올 1·4분기 72.9%로 10년 새 16.3%포인트나 높아졌다. 중소형 손보사의 장기 보험 비중은 대형사에 비해 더 높았다. 총자산 규모가 20조원 이상인 대형사들의 장기 보험 비중은 2013년 1·4분기 75.2%로 정점을 찍은 후 각 사가 상품 포트폴리오 관리에 들어가면서 지난 1·4분기에는 70.7%까지 다시 낮아졌지만 중소형사들의 장기 보험 비중은 여전히 81.9%의 높은 수준을 유지하고 있는 것으로 집계됐다. 정지은 예보 리스크관리부 차장은 “장기 보험의 경우 미래 보험금 지급 등에 대비한 보험료적립금 적립시 예정이율 등을 적용해 부담이자를 쌓아야 하기 때문에 통상적으로 보험영업에서 손실이 발생한다”며 “장기 보험 비중이 높은 중소 손보사들은 손해율과 사업 비율도 대형사보다 높아 이를 만회하기 위해 더 적극적인 자산 운용을 통해 투자 이익을 내야 하는 부담을 가질 수밖에 없다”고 설명했다.

실제로 각 손보사의 자산 운용 수익률을 비교해보면 지난 1·4분기 기준 삼성화재(3.21%), 현대해상(3.51%), KB손보(3.58%), 동부화재(4.02%) 등 대형사에 비해 메리츠화재(4.96%), 한화손보(4.01%), 롯데손보(4.55%), 흥국화재(3.63%) 등이 대체로 더 높은 것으로 집계되는 등 중소형사들이 보다 공격적으로 자산을 운용한 것으로 분석됐다.

더 큰 문제는 저금리가 고착화하는 투자 환경이다. 채권 등 안정적인 자산에 집중해서는 예전과 같은 투자 이익을 내기가 어려워지면서 손보사들이 대출채권·수익증권 등 리스크가 높은 자산으로 눈을 돌리고 있는데 이 역시 대형사보다는 보험영업 손실 부담이 큰 중소형사들이 더 적극적으로 자산운용 포트폴리오를 변경하고 있는 것으로 나타났다. 지난 1·4분기 기준 대형사의 자산 운용 포트폴리오에서 채권이 차지하는 비중은 39.8%인데 비해 중소형사는 29.7%에 그쳤다. 반면 수익증권 비중의 경우 대형사는 7.2%였으나 중소형사는 13.0%에 달했다. 대출채권 역시 대형사(28.7%)보다 중소형사(30.9%)가 더 높았다. 이에 따라 중소형사들의 위험가중자산 비율은 2012년 1·4분기 46.1%에서 올 1·4분기 54.9%까지 높아졌다. 같은 기간 대형사들의 위험가중자산 비율이 47.0%에서 43.8%로 떨어진 것과 대비되는 부분이다.

이에 대해 정 차장은 “금리 추세에 따라 손보사들이 자산 포트폴리오를 변경하는 것은 당연한 대응이기는 하나 잠재적 위험도가 높고 영향력이 큰 자산을 중심으로 면밀하게 리크스 관리를 할 필요가 있다”며 “중소형사의 경우 리스크 관리 역량 역시 대형사에 비해 상대적으로 떨어지는 만큼 선제적인 대응 및 관리가 필요하고 더불어 투자 이익으로 영업 손실을 보전하는 데는 한계가 있기 때문에 손해율 및 사업비율 안정화를 통한 수익성 개선도 동시에 추진해야 한다”고 지적했다. /정영현기자 yhchung@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

yhchung@sedaily.com

yhchung@sedaily.com