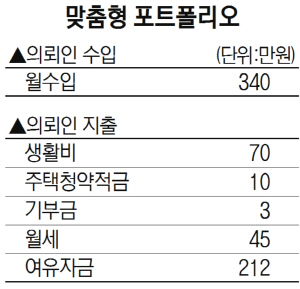

Q. 올 2월 입사한 신입사원입니다. 월 수입은 실 수령액이 340만원정도이고 5년 안에 결혼자금으로 쓸 1억7,000만원정도를 모으는 것이 목표입니다. 우선 제가 지출하고 있는 부분을 말씀드리면 식대, 교통, 통신비 등 생활비로 70만원, 주택청약적금 10만원, 유엔난민기금 3만원, 월세 45만원 정도를 내고 있습니다. 월세는 결혼하기 전까지 집을 옮기더라도 계속 이 정도 수준으로 유지하게 될 것 같습니다. 직장인이 되고 난 다음부터는 매년 2번씩 국내 또는 해외여행을 다녀오는 것이 목표라 지금 지출하는 데서 여행경비가 더 추가될 수 있을 것 같습니다. 저는 아직 제대로 된 보험도 없고 적금도 없고 금융상품에 가입해 본 적도 없습니다. 그래서 이제 재테크를 시작해보고 싶은데 돈을 모으면서 주식 공부도 해보고 싶습니다. 적금으로 월급의 대부분을 넣는 대신 소액의 남는 돈으로는 주식 등 고위험 상품에 투자해보는 식으로 말입니다. 재무상담 부탁드립니다.

불필요 지출부터 줄이고

주식은 간접투자 바람직

주택청약 불입액 늘리고

인도 등 해외펀드도 유망

稅혜택 최대한 활용 필요

A. 5년이라는 기간 안에 결혼준비자금 1억7,000만원이라는 목표가 정해져 있는 것은 매우 바람직합니다. 다만 소득 대비 그 목표 금액이 현실적으로 가능성이 있는지, 너무 투자 수익률을 높게 잡고 있는 건 아닌지 확인해 보길 권해 드립니다. 의뢰인의 경우 1억 7,000만원을 모으기 위해서는 5년동안 적금 연1.7% 이율로 계산했을 때 매월 270만원씩 납입해야 하며 이 금액은 현재 연봉 기준으로 월 소득의 80% 정도의 비중입니다

첫번째 제안은 대박 투자를 기대하기보다는 종잣돈을 모으기 위해 지출 목록을 꼼꼼히 확인해보고 불필요한 곳의 지출을 줄이는 것입니다. ‘하이 리스크 하이 리턴’ 이라는 말은 투자의 원칙 중의 원칙입니다. 적립식으로 투자하면서 투자 기간을 길게 한다면 평균매입단가 절감으로 리스크를 줄일 수는 있지만 꼭 플러스 수익률을 약속하는 것은 아닙니다. 투자 중에서도 개별 주식에 투자하는 것은 변동성이 매우 큰 투자 방법으로 처음에는 펀드나 신탁 상품을 활용한 간접 투자를 권해드립니다. 개별 주식 투자를 하고자 한다면 우선 투자금액을 정해놓고 그 한도 내에서 시작하기를 권해드립니다. 불의의 사고를 대비해 보장성 보험을 가입하는 것은 필수이나 그만큼 수수료가 비싸고 10년이 경과 해야 비과세 혜택이 주어지므로 과도하지 않게 금액을 조절해야 합니다.

목표 달성을 위한 세부적 계획은 세테크부터 확인해보길 권해드립니다. 투자 수익률은 확정적이지 않지만 절세는 확실한 부분이고 한도가 있기 때문입니다. 특히 저금리인 지금 상황에서는 주어진 세제혜택은 확인해볼 필요가 있습니다.

소득공제를 받을 수 있는 상품으로 이미 가입하신 주택청약종합저축이 있습니다. 가입 후 최소 1년이 지나면 청약이 가능하고 가입 기간이 오래될수록 청약 시 높은 점수를 받습니다. 연봉 7,000만원 이하이고 무주택인 세대주의 경우 저축한 금액의 40% (96만원한도)까지 연말정산 시 소득공제를 받을 수 있습니다.

연금저축은 상품별로 연금저축펀드와 연금저축신탁 연금저축보험 3가지 중 선택할 수 있으며 5년 이상 납입 후 55세이후 연금을 수령할 수 있는 상품입니다. 연간 400만원 한도 내에서 납입금액에 대해 13.2%를 세액공제 받을 수 있고 연봉이 5,500만원 이하인 경우 16.5%까지 공제율이 늘어납니다. 하지만 가입한 연금저축을 중도 해지할 경우 기타소득세가 16.5%가 발생합니다.

비과세 해외 펀드는 최대 10년간 매매차익과 환차익에 투자원금기준 3,000만원 한도로 비과세 혜택이 있습니다. 장기적으로 성장이 예상되는 신흥국 중 인도와 베트남 관련 펀드에 적립식 투자방법을 권해드립니다. 2017년 말까지 가입기간이므로 그 이전에 적립식으로 신규를 권해드립니다.

ISA는 근로소득이 5,000만원 이하이면 의무가입기간이 3년이며 그 이상은 5년입니다. 매년 2,000만원까지 가입 한도이고 5년이면 1억까지 모을 수 있습니다. 통산 투자수익의 200만원까지(근로소득 5,000만원 이하이면 250만원)비과세이고 200만원 초과 수익은 9.9%로 저율 분리과세 됩니다. ISA 계좌에는 비과세 되는 펀드 보다는 과세되는 중위험 중수익 상품인 현재 4~ 5%대의 ELS 상품을 편입하여 비과세 혜택을 받기를 권해드립니다.

투자 원칙인 하이리스크 하이리턴이란 말을 기억하시며 원하시는 재무목표를 이루길 기원합니다.

김현섭 KB국민은행 강남스타PB센터 팀장

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >