지난주 달러인덱스(DXY Index)가 100을 넘어섰다. 2015년 3월 고점 기록 후 1년 이상 기간 조정을 이어오던 달러화가 2년이래 최고치를 갱신하며 또다시 강해지고 있다.

또한 10일 연속 상승하며 또 다시 약 14년 만에 최고치를 갈아치웠다. 이처럼 달러가 강세를 보이는 것은 트럼프 정부의 대규모 경기 부양에 대한 기대감과 전날 재닛 옐런 연방준비제도 이사회(FRB) 의장이 12월 기준금리 인상을 시사하였기 때문으로 풀이된다.

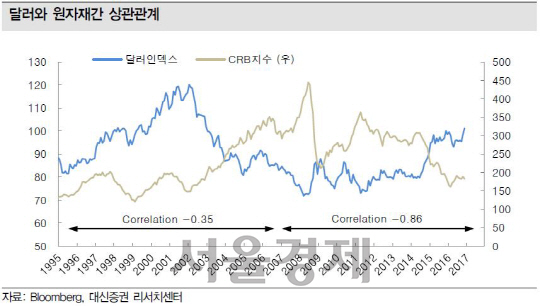

흔히 투자자들에게 달러 강세는 미국 자산 가치를 높이는 반면 원자재 시장에는 부정적인 역할을 하는 것으로 해석된다. 실제로 최근 10년간 달러와 원자재의 상관관계가 -0.86이라는 점이 이러한 믿음을 뒷받침한다. 하지만 달러 강세가 원자재 시장에 부정적인 것만은 아니었다. 1995년에서 2006년 사이에는 달러와 원자재간 상관관계가 -0.35로 통계적 관계가 높지 않았다. 뿐만 아니라 1995년에서 2000년 사이에는 두 자산간 상관관계가 0.34를 기록하며 동행하기도 했다

(대신증권 11월 21일 분석보고서 참고)

그렇기 때문에 해외 선물에서의 투자 기회가 발생하는 것이다. 1+1=2가 되는 공식만 성립되면 투자의 기회는 생기지 않는다 모두가 알고 있는 공식과 상화에서의 변수가 발생하기에 해외 선물의 투자 기회가 생기는 것이다.

즉 다시 말하면 장기 통계에서 보면 달러강세가 원자재시장에 긍정적 변수는 아니다. 다만 ‘달러강세=원자재 하락’이라는 공식 또한 항상 맞지는 않다. 달러 이외에도 원자재가격에 영향을 미치는 변수(수요, 공급, 날씨 등)가 다양하기 때문이다. 때문에 원자재에 대한 관심을 높여 볼 필요가 있다. 달러의 추가 상승은 예상되나 조금만 주춤해도 원자재의 탄력성이 높아 질 것으로 판단되기 때문이다.

최근 가장 다이내믹하고 재미있는 상품이 바로 유가일 것이다. 그렇다면 유가의 방향은 무엇을 보고 예측하는가? 대부분의 투자자가 보고 있는 것이 바로 주간 원유 재고다. 조금 더 넓혀 보면 주간으로 발표되는 데이터 중에는 EIA의 미국 원유재고, Baker Hughes의 미국 rig 수, CFTC의 투기적 포지션을 참고할 필요가 있다. 또한 월간으로 발간되는 자료 중에는 글로벌 원유시장의 수급상황을 예측하는 OPEC, EIA, IEA의 월간보고서와 미국 셰일오일의 생산량 추이를 엿볼 수 있는 EIA의 Drilling Productivity Report를 참고하면 좋다.

이러한 정보를 바탕으로 기술적 타이밍을 잡아나간다면(필자는 오랜 노하우로 집대성한 바이셀 시그널을 통해) 막연하게 어려운 해외 시장도 현명하게 해쳐 나갈 수 있는 자신감을 가질 수 있을 것이다.

By 슈어넷 Best 전문가

해외선물의 신 실전대회 전체 수익랭킹 2위 황금연못 ← 바로가기 클릭

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mine@sedaily.com

mine@sedaily.com