이랜드그룹이 이랜드리테일 상장 전 지분투자(프리IPO)의 9부 능선을 넘었다. 모던하우스 매각가격이 예상을 웃돌자 이랜드그룹이 프리 IPO를 철회하리라는 예상이 나왔지만 막판 봉합 중이다. 이르면 오는 6월 중순께 딜이 클로징될 예정이다.

24일 투자은행(IB) 업계에 따르면 이랜드그룹과 큐리어스파트너스·프랙시스캐피탈·큐캐피탈파트너스·엔베스터 등 네 곳의 사모투자(PE) 운용사는 최근 6,000억원 규모의 프리 IPO에 대한 협상을 끝냈다. 1,000억원 투자를 염두에 뒀던 H&Q코리아는 빠지고 다른 PE가 컨소시엄 합류를 조율하고 있다.

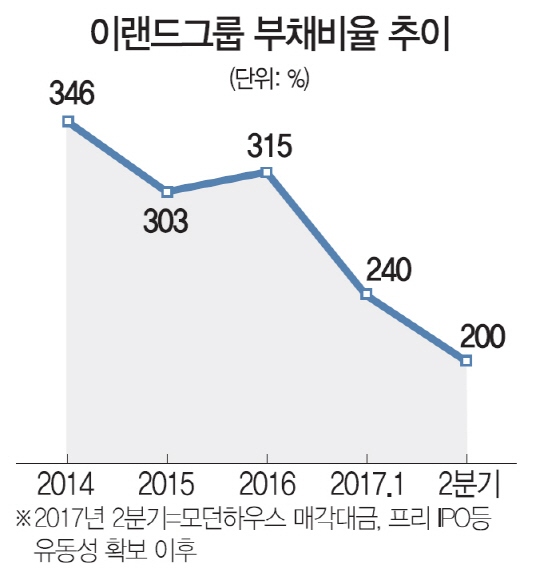

PE 컨소시엄과 이랜드그룹 간 이견은 그룹에 대한 유동성 지원 여부였다. 이랜드그룹과 PE 컨소시엄은 ‘이랜드리테일의 이랜드 계열사 지원을 금지한다’는 제한규정을 뒀다. 하지만 MBK파트너스에 판 모던하우스 매각대금이 7,000억원으로 기대 이상으로 높자 이랜드그룹은 일부 자금을 계열사에 지원하겠다고 요청했고 PE 컨소시엄은 논란 끝에 한시적으로 허용했다.

프리 IPO 대상은 이랜드리테일이 지난 2014년 6월 발행한 3,000억원 규모의 전환상환우선주(RCPS) 34.84%와 대주주 이랜드월드가 보유한 같은 비율의 이랜드리테일 지분(34.84%)이다. 투자자로 확정된 네 곳의 PE 운용사는 별도의 특수목적법인(SPC)을 세워 총 69.68%의 해당 지분을 6,000억원에 매입할 예정이다.

다만 RCPS를 자본으로 판단할 것인지를 두고 쟁점이 되고 있다. 이랜드그룹은 RCPS 투자자에게 올해 이랜드리테일의 상장을 약속했지만 무산됐다. 이에 따라 3,000억원의 RCPS는 6월19일까지 갚아야 할 차입금으로 분류됐다. 프리 IPO에 참여하는 신규 투자자들은 RCPS는 전환되는 주식의 성격인 만큼 3,000억원은 자본금으로 봐야 한다고 주장하지만 일부에서는 부채의 성격이 강하다고 지적하고 있다. 양측은 일단 RCPS를 자본으로 판단하고 프리 IPO를 진행하고 있다.

IB 업계 일부에서는 이번 투자가 이랜드그룹에 불리한 조건이라고 지적하고 있다. 이랜드리테일 지분 약 70%를 투자자가 갖기 때문에 그룹에서 분리될 위험이 있고 상장 실패 시 이랜드월드가 투자자의 지분을 되사주는 콜옵션 가격이 매우 높다는 것이다. 전체 투자규모는 6,000억원이지만 이랜드월드의 투자와 차입을 제외하고 실제 그룹에 들어오는 신규 투자금은 2,000억원이라는 점도 재무구조 개선에 큰 도움이 되지 않는다는 분석이다.

업계 관계자는 “이랜드그룹 전체에 조원 단위 규모의 투자가 필요하고 시장에 투자수요가 있기 때문에 최종 결론이 날 때까지 지켜봐야 한다”고 말했다.

/임세원·박시진기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com