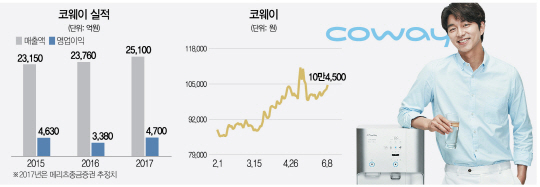

코웨이가 지난해 얼음정수기 리콜 사태 여파에서 벗어나 실적과 주가회복에 속도를 내고 있다. 주가는 지난해 8월 기록한 최저가 대비 29% 상승하며 10만원대에 다시 올라섰다. 정수기 렌털 사업 정상화와 국내외 신제품 출시로 실적 회복기에 진입했으며 만성화되는 미세먼지 이슈도 공기청정기 보급률을 끌어올릴 것으로 전망된다. 또 높은 배당과 자사주 매입 등 강한 주주환원 정책은 앞으로 주가를 끌어올릴 재료들이다.

코웨이의 실적회복은 시장의 예상보다 빠르게 진행되고 있다. 시장 전문가들은 2·4분기 이후에는 실적 개선이 안정적인 궤도에 진입할 것으로 내다본다. 박종대 하나금융투자 연구원은 “렌털 계정 규모가 거의 지난해 5월 수준으로 돌아왔다”며 “프로모션 영향 소멸(4월)과 함께 해약률이 1%까지 안정화될 경우 추가적인 수익성 개선이 가능해 보인다”고 진단했다. 코웨이의 지난 1·4분기 렌털 판매량은 35만대로 지난해 1·4분기(35.1만대)와 유사한 수준을 기록했다. 해약률은 지난해 3·4분기 1.53%에서 올 1·4분기 1.2%로 낮아졌다. 양지혜 메리츠종금증권 연구원은 “2·4분기 신제품 출시와 함께 프리미엄 렌털 상품들의 가격 정상화로 양호한 실적이 예상된다”며 2·4분기 영업이익은 지난해 기조효과를 바탕으로 814.9% 증가한 1,082억원으로 전망했다.

다만 최근 사업 환경은 정수기를 중심으로 렌털 산업 내 저가업체들의 마케팅이 강화되고 있어 경쟁 심화가 우려되는 상황이다. 그러나 코웨이는 압도적인 1위 사업자로서 상대적으로 유리한 위치에 있다는 분석이다. 코웨이는 485만의 렌털 계정을 비롯해 정수기 41%, 공기청정기 36%, 비데 25%의 시장점유율을 차지하고 있다. 안지영 IBK투자증권 연구원은 “사업의 특징상 재렌털 비율(코웨이 78%)은 최소 5년 주기를 확인해야 하기 때문에 경쟁사 대비 코웨이의 프리미엄은 충분할 것으로 전망된다”고 말했다.

국내 경쟁 심화를 극복할 해외사업의 성장 속도도 주목할 만하다. 코웨이는 최근 아마존과 공기청정기 업체 최초로 파트너십을 체결하고 미국 현지에 알렉사 음성인식 연동제품을 출시했다. 말레이시아 렌털 사업과 중국 공기청정기 수출도 호조를 보이고 있다. 1·4분기 말레이시아 렌털 계정수는 48만4,000개로 전 분기 대비 5만3,000계정이 증가했다. 말레이시아법인 매출성장률도 49%를 기록했다. 이에 올해 말레이시아에서 국내 계정수의 10%를 초과하는 계정확보가 가능할 것이라는 전망도 나오고 있다. 양 연구원은 “중장기 해외사업 확대에 집중하면서 해외 매출 비중은 지난해 12%에서 오는 2020년 20%까지 확대될 것으로 전망된다”고 전했다.

최근 시장의 최대 관심사인 배당주로서의 매력도 높다. 코웨이는 안정적인 렌털 사업을 통한 현금 창출 능력으로 3~4%에 가까운 배당수익률을 유지하고 있다. 특히 올해부터 새롭게 분기 배당도 실시해 1·4분기에 주당 800원을 집행했다. 안 연구원은 “2·4~3·4분기까지는 800원을 유지할 것”이라며 “4·4분기에는 올해 당기순이익 규모를 고려해 800원 이상도 가능할 것으로 전망된다”고 말했다. 배당 확대와 함께 하반기에 자사주 추가매입도 예정돼 있어 적극적인 주주환원 정책이 투자 매력을 더욱 높이고 있다는 분석이다.

/박민주기자 parkmj@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >