국내 철강 산업의 맏형 포스코가 철강 수요 감소와 보호무역주의 등 악재를 미래형 철강소재와 신시장 개척으로 정면돌파하고 있다.

포스코의 시장개척을 맡을 대표주자는 ‘꿈의 강판’으로 불리는 기가스틸(GIGA steel). 기가스틸은 양쪽 끝에서 강판을 잡아당겨서 찢어지기까지 인장강도가 1기가 파스칼(980MPa) 이상이어서 ‘기가’라는 이름이 붙었다. 1기가 파스칼급 강판은 가로 10cm, 세로 15cm의 작은 크기로 1톤 준중형 자동차 1,500대를 지탱할 수 있다.

기가스틸은 알루미늄보다 경제성, 무게, 강도가 좋고 생산 시 이산화탄소 배출량이 낮아 친환경차 프레임으로 인기를 모을 전망이다. 포스코는 4월 연간 50만 톤 규모의 기가스틸 전문 생산공장을 광양제철소에 준공했다. 에너지 저장 소재 양산화도 포스코의 미래 먹거리다. 염수나 폐 이차전지에서 리튬을 직접 추출하고 저품위 니텔광을 제련하는 기술을 7년 만에 독자 개발했다. 전 세계 배터리용 탄산리튬 수요는 2015년 6만 6,000톤에서 2025년에는 18만 톤 이상 커질 전망이다. 포스코는 국내외 연 4만 톤 생산체제를 구축할 예정이다. 새로운 먹거리에 대한 포스코의 도전에 시장도 화답하고 있다. 지난 3월 29만8,000원을 기록한 후 조정을 하락세를 보였던 주가는 이 달 들어 외국인의 매수세로 반전하고 있다. 외국인은 지난 5~16일까지 15일을 제외하고 8일 동안 포스코 주식을 사들였다.

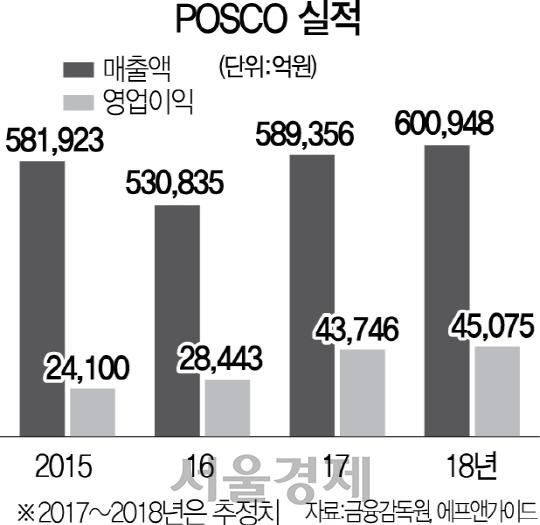

포스코 주가는 무겁지만 안정성 측면에서는 국내 최고 수준이다. 국내 신용평가 3사가 국내 제철사 중 가장 높은 AA+를 부여한 만큼 재무구조는 안정적이다. 2016년 기준 세계 5위의 생산능력을 갖고 있고 독자 기술력은 세계 톱 클래스다. 열연, 냉연, 후판, 선재 등 다양한 철강 제품을 생산하며 중국, 일본, 동남아 등에 탄탄한 영업기반을 갖췄다. 2014년 이전 대규모 투자로 인한 재무 악화는 권오준 회장 취임 이후 보수적인 재무정책으로 바로잡혔다. 차입금은 2014년 말 22조 3,000억 원에서 2017년 3월 말 13조 9,000억 원으로 감소했다.

2010년 현대 제철의 고로 가동으로 경쟁체제가 되면서 영업 수익은 다소 둔화됐다. 또 크아웃에 들어간 포스코 플랜텍, 법정관리 중인 포스하이일 등 일부 계열사 부실로 그룹의 대외 신인도도 약화됐다. 하지만 그룹 차원의 지원을 배제하면서 부실의 전이를 막았다는 점은 높은 평가를 받는다.

무엇보다 수요처인 조선과 자동차, 전자의 업황이 회복되어야 포스코의 실적이 개선될 수 있다. 국내 조선업은 수년간 수주가 급전직하하다 최근 회복세를 보이고 있지만, 자동차는 하반기 이후까지 실적 회복을 기다려야 한다는 의견이 중론이다. 여기에 중국은 철강 산업 구조조정을 마무리하면서 한층 더 위협적인 존재가 됐다다. 2015년 세계 조강 생산량 순위 5위인 바오스틸과 11위 우한스틸이 합병하자 2016년 생산순위가 2위로 오른 반면 포스코는 4위에서 5위로 내려왔다.

포스코가 진행중인 구조조정은 미래를 본다. 2014년 이후 계열사 통합과 포스코특수강 매각, 현대제철과 하이스코 합병을 완료했다. 포스코 측은 “고유기술로 최고 품질의 ‘월드 프리미엄’ 제품을 전체 판매량의 50%까지 높였고 시장성과 수익성이 더 높은 ‘월드 프리미엄 플러스’의 판매 비중을 확대해 수익성을 높일 것”이라고 강조했다.

하이투자증권은 포스코에 대해 7~8월 업황 지표가 반등할 때 긍정적으로 접근하라고 조언했고 목표주가는 34만 원을 제시했다. 한화투자증권은 원재료 가격이 내리면서 포스코의 탄소강 판매 단가가 떨어질 수 있지만, 주가에 선반영 되었다며 목표주가 36만 원을 유지했다. 유안타 증권은 2·4분기 영업이익이 단기적으로 감소하겠지만, 하반기 중국 철강 시황 회복이 기대되고 포스코의 판매량이 증가하면서 3·4분기 이후 실적이 오를 것으로 예상했다. 목표주가는 39만 원이다. /임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com