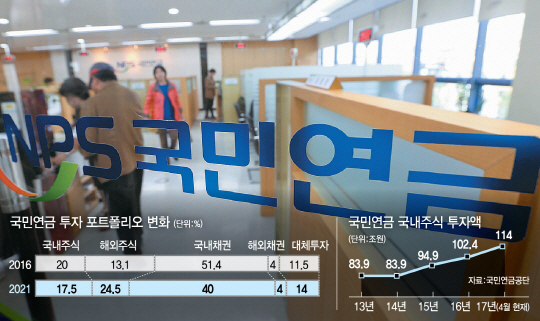

대형주 중심의 안전투자 원칙을 고집하던 강면욱 국민연금 기금운용본부장이 사퇴하면서 국민연금의 투자 스타일이 어떻게 변할지 관심이 집중되고 있다. 국내 주식 및 관련 금융상품에 114조원을 투자하는 국민연금의 변화는 시장에 엄청난 파급 효과를 가져오기 때문이다.

지난해 2월 ‘자본시장 대통령’으로 취임한 강 본부장은 임명 직후 저조한 수익률을 내던 국민연금의 주식투자 전략을 대형주와 지수를 추종하도록 바꿨다. 취임 한 달 만에 패시브(지수추종)로 투자전략을 바꾸며 코스피200 대형주 중심으로 포트폴리오를 변경했다. 결과는 수익률은 조금 나아졌지만 시장을 망쳤다는 비판을 받았다. 중소형주가 국민연금으로부터 소외되며 시장은 삼성전자 나 홀로 잘나가는 왜곡현상의 원인이 되기도 했다.

한발 더 나가 강 본부장은 코스피200을 벤치마크(BM)로 얼마나 잘 복제하는지를 위탁운용사 평가에 넣는 BM 복제율 제도를 도입했다. 벤치마크 복제율은 지수를 추종하는 전략을 쓰도록 주문한 것과 마찬가지라는 게 증권업계의 평가다. 벤치마크 복제율을 강화하다 보니 자율성이 떨어지고 펀드매니저들은 가이드라인을 맞추기 위해 중소형주 비중을 줄이고 대형주를 사들이기 시작했다. 기관투자가들은 코스닥 지수가 하락해도 BM 복제율을 맞추기 위해 중·소형주를 매도했다.

벤치마크 복제율 때문에 중소형주가 폭락한다는 비판이 시장에서 일자 국민연금은 지난해 말 투자위원회를 통해 벤치마크 복제율을 없애고 운용사 평가를 장기수익률 중심으로 바꾸기로 했다. 그러나 상반기까지 국민연금의 주식운용은 대형주와 패시브가 두드러진다는 게 대체적인 평가다.

국민연금의 주식운용이 대형주와 패시브로 흐른 것을 두고 전문가들은 강 본부장의 탓이라기보다는 근본적으로 정부의 기금운용 평가 자체가 벤치마크를 추종하는 안정형을 추구하고 있기 때문이라고 지적한다. 잣대를 바꾸지 않고 국민연금만 채근한다고 해서 투자전략이 달라질 수 없다는 것이다. 증권업계 관계자는 “정부의 기금운용 평가 기준인 벤치마크에 코스닥뿐만 아니라 코스피지수를 추가한다면 국민연금도 코스피에 상장된 중소형주에 투자할 것이고 국민연금이 투자한 종목은 오를 수밖에 없다”면서 “자본시장이 기업의 자금을 효율적으로 공급한다는 측면에서 보면 바람직할 수 있다”고 설명했다.

새 정부 들어 분위기는 바뀌었다. 이런 바뀐 분위기에 강 본부장이 사의를 표했다는 말도 나온다. 새 정부는 국민연금이 중소형주를 비롯해 사회적 책임을 다하는 투자를 할 것을 강조했다. 국정기획위원회는 19일 100대 국정과제 중 하나로 국민연금이 사회적 책임 투자를 강화해야 한다고 천명했다. 앞서 김진표 국정위원장과 김연명 복지분과 위원장은 국민연금의 주식투자가 대기업 등 대형주에 집중하고 금융 수익률에 매달리며 국가 경제적 부의 증가에 소홀했다고 지적했다.

하지만 국정기획위가 강조한 사회적 책임 투자도 국민적 공감대와 함께 잣대를 바꿔야 한다. 자산운용사의 한 대표는 “국민연금이 국가 경제적 관점에서 효율적인 자본 배분을 하려면 경직된 기금평가 기준부터 바꿔야 한다”고 목소리를 높였다.

국정기획위는 또 국민연금이 국공립 의료시설이나 공공임대주택사업 재원을 위한 국공채나 중소기업을 지원하는 모태펀드에 투자할 것을 주문하고 있다. 그러나 이 같은 투자는 대부분 기존 투자보다 수익률이 낮기 때문에 국민연금의 전체 채권 및 펀드 투자 수익률은 떨어질 수밖에 없다. 이는 국민연금 기금운용원칙 가운데 최우선 순위인 수익성과도 맞지 않는 방향이다. 국민의 노후자금인 국민연금은 수익성>안정성>공공성의 운용원칙을 지켜야 한다. 실무적으로는 사회적 책임을 위한 투자의 경우 기존에 수익률을 강조하는 투자와 별개로 구분하고 정부가 보장하는 최소한의 투자 수익률만 요구해야 한다는 의견도 나온다. 정부도 사회적 책임 투자에 대해서는 별도 계정으로 분리하는 방안을 검토하고 있다.

/임세원·박호현기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com