초대형 투자은행(IB) 심사가 원점에서 재검토되는 만큼 기존 대주주 적격성에서 자본 건전성까지 모두 훑는 ‘저인망식 심사’가 이뤄질 것으로 전망된다. 초대형 IB 제도가 금융 감독보다 산업적 고려가 더 컸다는 지적이 나오고 ‘기왕 하는 김에 은행과 비슷한 수준으로 안전장치를 마련하자’는 분위기가 형성됐기 때문이다. 그러나 자본규제를 풀어 증권사의 과감한 투자를 이끌어내자는 것이 초대형 IB의 기본 취지였던 만큼 증권업계의 반발은 계속될 것으로 보인다.

실제 최종구 금융위원장은 지난 16일 금융위 국정감사에서 “초대형 IB 심사에서 대주주 적격성 기준 외에 건전성 부분도 보겠다”고 말했다. 원론을 강조했다고 볼 수 있지만, 앞서 최 위원장이 “IB들이 부동산 프로젝트파이낸싱(PF) 금융 위주의 보수적 영업 관행을 유지하고 있다”고 지적한 터라 가볍게 넘길 대목은 아니다.

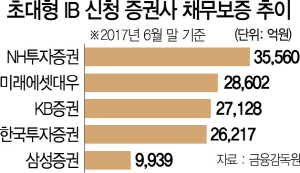

대형 증권사의 자본건전성에서 문제가 되는 것은 채무보증이다. 1년 사이 5대 대형 증권사의 채무보증이 3조원 가까이 늘어나며 13조원에 이르고 있다.

올해 6월 말 기준 미래에셋대우·NH투자증권·한국투자증권·삼성증권·KB증권의 채무보증은 총 12조7,446억원으로 지난해와 비교해 28.6%(2조8,345억원) 늘었다. 지난해 말 합병법인으로 출범한 미래에셋대우와 KB증권의 지난해 액수는 합병 전 두 회사의 액수를 합했다. 채무보증은 신용이나 충분한 담보가 없는 개인과 법인이 차입할 때 신용이 있는 제3자가 해당 채무에 대해 보증해준 것을 의미한다. 보증한 부분의 상환이 불능 상태에 빠질 경우 채무보증을 한 기업이 채무를 대신 상환해야 한다.

회계상 채무보증은 잠재적 부채인 우발부채이기에 당장 부채로는 잡히지는 않는다. 하지만 우발부채는 보증을 약속한 채무나 사업에 문제가 발생할 경우 언제든 폭탄으로 변할 수 있다. 5대 증권사들의 채무보증 금액은 전체 자기자본의 절반을 넘는다. 증권사별로 보면 6월 말 NH투자증권의 채무보증이 3조5,560억원으로 가장 많았다. 1년 전보다 29.9% 불었다. 미래에셋대우도 2조8,602억원으로 30.1% 증가했다. 한국투자증권은 2조6,217억원으로 52.4% 늘었다. 삼성증권의 채무보증이 9,939억원으로 가장 적었다.

증권사들의 채무보증은 대부분 부동산 PF 참여에서 발생하며 증가했다. 지난해 증권사 채무보증 중 부동산 PF가 차지하는 비중은 80%를 차지한다.

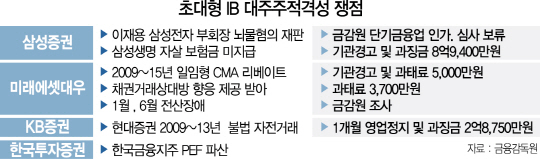

이렇게 되자 가뜩이나 대주주 부적격사유와 징계 사례로 잔뜩 움츠린 신청 증권사는 “심사가 너무 엄격해지면 통과할 증권사가 없다”고 하소연하고 있다. 또 금융위가 증권사 장외파생상품 건전성 규제의 잣대가 됐던 구 영업용순자본비율(NCR)을 신 NCR인 순자본비율로 바꾸는 대신 적기시정조치 기준치를 강화하고 초대형 IB가 부동산에 투자할 수 있는 한도를 수탁금(발행어음)의 10%에서 30%로 늘려 규제를 풀어준 것이 각각 올해 2월과 4월이다. 증권사의 한 관계자는 “이미 삼성증권은 발행어음 업무가 심사 보류되며 초대형 IB 출범에 난항을 겪고 있다”며 “심사가 이렇게 깐깐해지면 쉽게 통과할 증권사가 있을지 모르겠다”고 우려했다.

/조양준기자 mryesandno@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mryesandno@sedaily.com

mryesandno@sedaily.com