현대오일뱅크의 상장으로 인해 내년 기업공개(IPO) 시장도 들썩일 것으로 전망된다. 현재 장외시장에서의 가치를 감안할 때 현대오일뱅크가 상장하면 시가총액은 최소 8조원대로 추정된다. 현대오일뱅크의 지분 대부분을 보유한 현대로보틱스도 주가 개선될 것으로 기대된다.

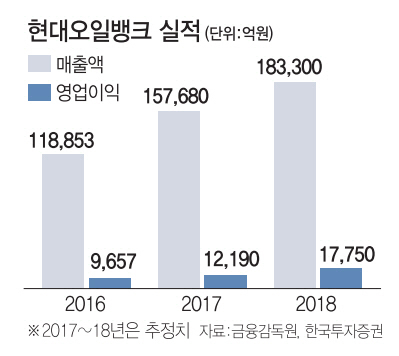

26일 금융투자업계와 현대중공업(009540)그룹에 따르면 현대오일뱅크는 NH투자증권을 주관사로 선정하고 내년 하반기 IPO를 준비 중이다. 현대오일뱅크 측은 “공모 규모 등 아무것도 정해진 것이 없는 상태”라고 밝혔지만 업계에서는 상장 소식이 전해지자마자 이미 내년 IPO 시장의 최고 대어급으로 떠올랐다. 현대오일뱅크는 올해 매출이 약 16조원, 영업이익이 1조2,000억원에 달할 것으로 전망되는 국내 4대 정유화학 회사다.

상장 후 시가총액은 8조원을 넘을 것으로 추정되고 있다. 이베스트투자증권에 따르면 현대오일뱅크는 지난 11월 장외시장에서 이미 시가총액 8조원을 돌파한 것으로 점쳐진다.

현대오일뱅크는 2012년 IPO를 추진할 당시 공모 규모가 1조5,000억~2조원대, 상장 후 시가총액은 6조~7조원대로 예상됐다. 하지만 당시 유럽 재정위기·중국 경기침체 등의 악재가 겹치면서 상장을 미뤄야 했다. 현대중공업그룹은 현대오일뱅크 상장으로 마련한 자금으로 그룹 재무구조를 개선하고 신사업 투자재원으로 쓸 것으로 보인다.

현대오일뱅크의 IPO는 현대로보틱스의 주가에도 긍정적인 영향을 미칠 것으로 전망된다. 현대중공업이 4개사로 분사하며 증시에 입성한 현대로보틱스는 5월10일 상장하며 시초가로 41만5,000원을 기록한 후 8월 49만원에 근접했지만 이후 하락세를 이어오면서 37만4,500원(26일 종가 기준)까지 떨어졌다. 현대로보틱스는 현대오일뱅크 지분 91.1%를 보유하고 있다. 윤태호 한국투자증권 연구원은 지난달 발표한 보고서를 통해 “앞으로 현대로보틱스의 주가 반등 여부는 현대오일뱅크의 상장과 내년 현대글로벌서비스의 실적에 달렸다”고 분석한 바 있다. /유주희기자 ginger@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com