국내 인수합병(M&A) 시장에서 ‘기업쇼핑’의 주체들이 기존 대기업에서 대형 사모투자펀드(PEF)로 발 빠르게 이동하고 있다. 대형 PEF들은 자본력과 시장을 읽는 기민한 분석력을 무기로 M&A 시장뿐만 아니라 국내 산업 재편에까지 주요 주체로 등장하고 있다는 분석이다. 올해 M&A 시장에서 대어로 꼽힌 도시바메모리와 카버코리아 매각에서도 PEF가 각각 인수자와 매각자로 나서면서 내년에는 PEF들의 발 빠른 행보가 더욱 가속화될 것으로 보인다.

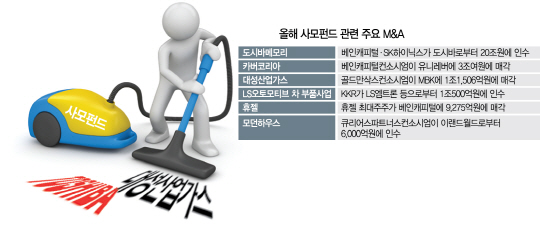

도시바메모리·카버코리아·대성산업가스·휴젤·현대카드·모던하우스. 이들 기업의 공통점은 올해 5,000억원 이상의 M&A 기업이라는 것 외에도 PEF가 인수자나 매각자로 나섰다는 점이다. 대기업이 대내외 불확실성을 이유로 M&A 시장에 뛰어들기보다는 시장을 관망하면서 유보금을 쌓는 사이 그 시장을 대형 PEF들이 차지하고 있다. 올해 5,000억원 이상 기업의 국내 M&A에서 대기업이 인수자로 나선 것은 ㈜SK가 LG실트론 지분을 인수한 것이 유일하다. 올해 주요 M&A 중 이를 제외한 나머지는 인수 건은 모두 베인캐피털·MBK파트너스 등 대부분 PEF가 인수자로 이름을 올렸다.

올해 M&A 중 PEF의 역할이 단연 돋보였던 것은 도시바메모리와 카버코리아다. 먼저 도시바메모리 거래는 20조원이라는 규모로 화제가 됐고 이를 SK하이닉스가 미국계 사모펀드(PE) 운용사 베인캐피털과 손을 잡고 이뤄냈다. 3조2,289억원 규모 M&A인 화장품회사 카버코리아 거래 역시 매각자는 베인캐피털·골드만삭스컨소시엄이다. 특히 베인캐피털의 카버코리아 매각이 시장에서 관심을 끌었던 것은 내부수익률 400%의 수조원대 차익 이외에도 이번 매각으로 중국발 고고도미사일방어체계(THAAD·사드) 여파로 잔뜩 움츠렸던 한국 화장품 제조 기업이 글로벌 기업의 러브콜 대상으로 각광 받을 수 있는 기회를 제공했다는 점이다. PEF가 시세차익을 노린 M&A 이외에도 국내 산업 재편에 촉매가 될 수 있음을 보여줄 수 있는 사례라는 평가다.

인수금액이 2조원에 달한 대성산업가스 매각은 올해 PEF의 ‘뒷심’을 증명했다. 대성산업가스 본입찰 당시 텍사스퍼시픽그룹(TPG)이 1조원 중반대의 가격을 제시해 우세를 점한 것으로 알려졌지만 MBK파트너스가 막판에 2조원에 육박하는 인수가를 제시하며 대성산업가스를 품게 됐다. MBK파트너스는 1,600억원대의 현금(상각전영업이익·EBITDA)을 창출할 수 있는 기업이라고 판단했기 때문에 과감한 투자를 단행했다.

락앤락과 골프존 매각은 PEF가 중견기업의 승계 전통에 영향을 준 사례로 꼽힌다. 홍콩계 사모펀드인 어피너티에쿼티파트너스는 김준일 락앤락 회장과 특수관계인이 보유한 지분 63.56%를 293억원에 인수했다. 골프존 역시 전형적인 M&A 방식은 아니지만 MBK가 1조원을 투자하는 형식을 취하면서 사실상 MBK에 매각한 것과 다르지 않다는 게 업계의 중론이다.

국내 M&A 시장에서 인수 주체가 대기업에서 PEF로 전환된 후 이 흐름은 더욱 가속화될 것으로 보인다. 올해 PEF가 M&A 시장에서 활약을 보인 것과 달리 국내 대기업의 M&A 시장 참여는 저조한 흐름을 보였다. 수조원에 이르는 딜도 소화할 수 있다는 저력을 보여줌에 따라 PEF의 행보는 보다 활발해질 것으로 보인다.

이미 내년 M&A 시장의 대어인 ADT캡스와 CJ헬스케어 등 초대형 거래에서 글로벌 PEF들이 주요후보로 부상하고 있다. 특히 예상 거래가 약 1조원 규모인 CJ헬스케어 인수전에는 베인캐피털과 MBK 등은 물론 CVC, 한앤컴퍼니, 심지어 ADT캡스 매각자인 칼라일까지 대형 사모투자자들이 대거 포함돼 기대감을 고조시키고 있다. 투자은행(IB) 업계 관계자는 “지난해부터 정치적 문제를 비롯한 대내외 이슈로 인해 대기업들의 M&A 횡보는 확연히 정체된 모습이지만 자본시장에서 글로벌 PEF와 국내 대형 PEF는 대기업 수준의 M&A를 기대할 수 있는 정도가 됐다”면서 “기업 경영권 승계와 지배구조 개편 등 변혁기를 맞아 PEF의 역할은 더욱 부각될 것으로 보인다”고 말했다. /김보리·박시진 기자 boris@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >