지난해 신용대출·마이너스통장 등 기타대출이 20조원 넘게 늘어 통계 기준 역대 최대로 증가했다. 주택담보대출은 정부의 고강도 부동산대책에 증가세가 잦아든 것으로 나타났다.

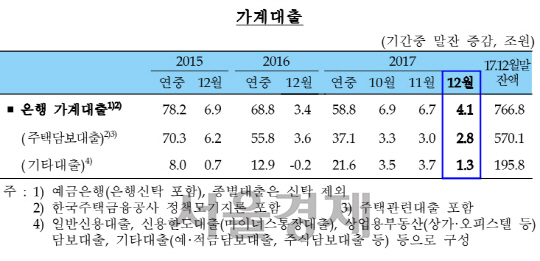

10일 한국은행과 금융위원회에 따르면 지난 1년 간 주택담보대출을 제외한 은행권 기타대출은 21조6,000억원 늘었다. 2006년 통계 집계 이후 역대 최대 증가폭이다. 직전 최대치인 2008년 15조9,000억원도 훌쩍 뛰어넘었다. 이로써 은행 기타대출 잔액은 지난해말 기준 195조8,000억원으로 집계됐다.

지난해 기타대출이 역대 최대로 늘어난 데에는 손쉬운 신용대출 경쟁에 불을 붙인 인터넷전문은행 효과가 컸던 것으로 보인다. 지난해 4월·7월 각각 케이뱅크와 카카오뱅크가 출범한 이후 월평균(4~12월) 은행 기타대출 증가폭은 2조3,000억원으로 뛰었다. 2006~2016년 월평균 증가액 6,000억원의 4배 수준이다. 연간 증가폭이 두 번째로 컸던 2008년 월평균 증가액 1조3,000억원과 견줘도 2배 가까이 많다.

주택대출 규제에 막힌 일부 수요가 신용·비주택담보대출로 넘어가는 ’풍선효과‘도 영향을 미쳤다는 분석도 나온다. 특히 지난해 하반기에는 신규아파트 입주물량이 늘면서 관련 자금수요가 기타대출 증가세를 부채질했을 가능성도 있다. 한은 관계자는 “취득·등록세, 중개수수료 등 제반 세금 및 수수료비용과 인테리어, 가구 구입 등이 기타대출 증가에 영향을 줬다”고 설명했다.

한편 은행권 주택담보대출은 증가세가 둔화했다. 지난해 12월 2조8,000억원 늘어 지난해 3월(2조6,000억원) 이후 증가폭이 가장 작았다. 가계대출이 급증하기 전인 2010~2014년 12월 평균 증가액(3조8,000억원)과 비교해도 70% 수준에 그쳤다. 지난해 정부가 8·2 부동산대책을 시작으로 주택대출 규제를 크게 강화한 가운데 이미 승인이 됐던 중도금대출 집행이 줄어든 결과다. 올해 신DTI(총부채상환비율)·DSR(총체적상환능력비율)이 시행되면 주담대 증가폭은 더 줄어들 것으로 전망된다.

주담대 증가세가 꺾이면서 전체 가계대출 증가세도 안정되는 모습이다. 지난해 전체 금융권 가계대출(정책모기지론 포함) 증가규모는 90조3,000억원으로 집계됐다. 2016년 증가액(123조2,000억원)의 73.3% 수준까지 꺾였다. 전 금융권 가계대출 증가율은 전년대비 7.6%로 2년 만에 한자릿수로 떨어졌다.

하지만 시장금리 상승세가 이미 시작된 가운데 취약·연체차주를 중심으로 빚 상환 부담이 커질 수 있다는 우려는 여전하다. 특히 신용대출 등 기타대출은 주담대에 비해 이자율이 더 높아 대출금리 상승에 따른 부담도 더 클 수밖에 없다.

금융위는 이와 관련 “금리인상기에 대비해 가계대출시장을 지속 모니터링하고, 금융회사 자체적인 가계대출 관리계획 이행 여부를 집중점검하겠다”며 “앞으로도 가계부채에 대한 선제적·체계적 대응 노력을 지속하고 취약차주 보호를 위한 지원도 강화해 나갈 예정”이라고 밝혔다.

/빈난새기자 binthere@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >