최근 3년간 가계소득이 2% 늘어나는 동안 부동산 투자에 쓴 빚은 20% 가까이 늘어난 것으로 나타났다. 특히 소득이 적은 노년층이 빚을 내 주택에 투자하면서 소득 대비 부채비율이 높아지고 건전성은 취약해졌다.

한국은행이 24일 발표한 ‘세대별 가계부채의 특징 및 시사점’ 보고서에 따르면 2013~2016년 주택 투자수요 금융부채는 연평균 19.7% 늘었다. 총부채(10.6%)와 명목소득(2.0%) 증가율보다 훨씬 높다.

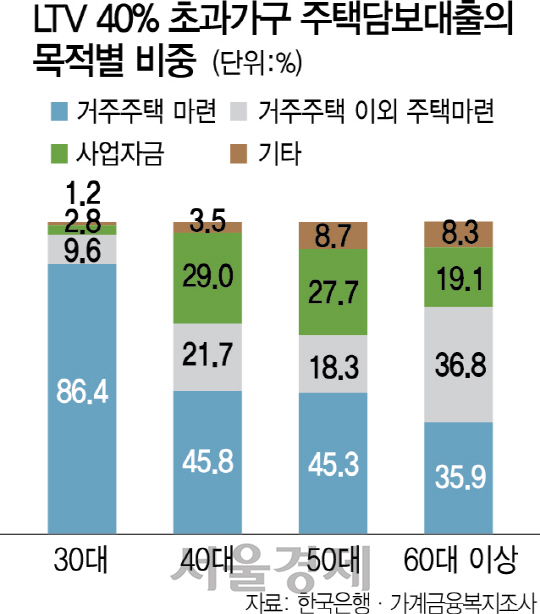

주택 투자 목적의 부채는 50대 고소득층에서 주로 늘었다. 전체 가계 빚 중 중장년층(40~50대)의 부채가 차지하는 비중은 61%였다. 또 2015년 이후 지난해 9월까지의 가계부채 증가분 303조원 중 52.1%가 주택 관련 대출로 나타났다. 부동산 투자 수요가 가계부채의 급증을 주도했다는 사실이 확인된 셈이다.

중장년층 빚은 상위 자산층에 집중돼 안정적인 반면 60대 이상 노년층은 가계 건전성이 취약했다. 이 기간 노년층에서는 자산층 전반에 걸쳐 임대보증금 부채가 크게 늘었다. 전월세를 끼고 주택 구입에 적극적으로 나서는 노년층이 늘었다는 뜻이다. 이는 연금제도가 취약한 가운데 노후 대비를 위해 주택을 임대하는 경우가 많기 때문으로 보인다.

통상 은퇴 후 자산을 줄여가야 할 노년층이 노후를 위해 빚을 내 실물자산을 늘리면서 노년층의 가계 건전성은 취약해졌다. 세대별 소득 대비 부채비율을 보면 미국과 유럽에서는 나이가 들수록 감소하는 반면 한국은 65~74세(105.5%), 75세 이상(121.2%)이 가장 높았다. 총자산과 총부채·가처분소득을 복합적으로 반영한 ‘부채 상환 후 생활여력’에서도 노년층은 다른 세대에 비해 낮은 1·2분위에 몰려 있었다. 축적된 실물자산이 많아도 소득이 적어 유동성 위기에 상대적으로 취약하다는 진단이 나온다.

보고서를 쓴 성현구 조사국 과장은 “노년층은 축적된 실물자산이 많아도 소득이 유동성 위기에 상대적으로 취약하다”며 “상대적으로 건전성이 취약한 노년층의 부채 확대 및 실물자산 의존도 심화에 유의해서 정책을 펴야 한다”고 조언했다.

/빈난새기자 binthere@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >