사모펀드인 한앤컴퍼니가 보유하고 있는 에이치라인해운과 SK(034730)그룹 계열 SK해운의 합병설이 흘러나오고 있어 배경에 관심이 쏠리고 있다. 한앤컴퍼니가 에이치라인해운의 기업공개(IPO)를 통해 투자 회수를 추진하지만 성장성 우려가 커 SK해운의 합병으로 기업가치 향상을 꾀할 것이라는 관측이다. 양측 모두 공식적으로 합병을 검토하지 않고 있다는 입장이지만 해운업계에서는 충분히 가능성 있는 시나리오라는 분석이 나온다.

13일 해운업계에 따르면 한앤컴퍼니가 SK해운을 인수해 기업가치를 높일 것이라는 소문이 돌고 있다. 해운업계의 한 관계자는 “한앤컴퍼니 측에서 SK해운 측에 인수 의사와 인수가를 타진했다는 루머가 들리고 있다”며 “에이치라인해운의 성장성 이슈 때문에 매각이나 IPO가 여의치 않자 규모를 키워서 투자금을 회수하는 전략으로 변경할 것이라는 그럴싸한 얘기도 전해진다”고 말했다.

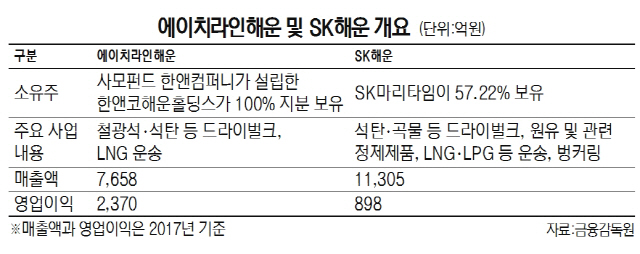

에이치라인해운은 한앤컴퍼니가 설립한 한앤코해운홀딩스가 지분 100%를 보유한 회사로 지난 2014년 한진해운의 벌크선 29척과 액화천연가스(LNG)선 7척을 인수해 설립됐다. 이후 현대상선의 벌크선 12척을 추가로 인수하는 등 현재 벌크선 45척, LNG선 7척을 보유한 해운사다. 에이치라인해운은 지난해 영업이익 2,370억원으로 전년 대비 22.5%, 매출액은 7,658억원으로 17.1% 성장하는 등 출범 이후 매년 두자릿수 성장했다.

문제는 IPO나 매각을 통해 투자금을 회수하기에는 지속 가능성과 장기 성장성에 대한 의구심이 크다는 점이다. 에이치라인해운은 매출의 대부분을 POSCO·한국전력·한국가스공사·현대글로비스 등 국내 기업과 장기 전용선 계약에서 올리면서 안정적인 경영을 유지하고 있다.

관련기사

하지만 신규 수주 등 새로운 수익원 발굴은 지지부진하다. 에이치라인해운 설립 후 신규 수주는 지난해 9월에 브라질 철광석 회사 발레로부터 따낸 2건의 전용선 계약이 전부다. 성장성에 대한 우려가 제기되면서 이르면 연내 가능할 것으로 예상됐던 IPO도 내년 이후로 미뤄졌다.

SK해운은 에이치라인해운이 안고 있는 장기 성장성에 대한 우려를 해결해줄 수 있는 해운업체로 꼽힌다. SK해운은 벌크선뿐만 아니라 탱커·LNG·액화석유가스(LPG) 운반선 등을 보유하고 있어 에이치라인해운에 비해 사업 영역이 다양하다. 에이치라인해운이 SK해운을 인수할 경우 철광석·석탄 등과 같은 건화물이나 LNG 운송뿐만 아니라 원유 및 관련 정제제품 운송까지 할 수 있게 된다. 해운업계의 한 관계자는 “최근 국내 장기전용선 계약이 정체된 상황인데다 에이치라인해운이 해외 계약을 따기에는 영업력에 한계가 있다”며 “SK해운을 인수하게 되면 영업력을 강화해 신규 계약을 따낼 수도 있어 드라이 벌크뿐만 아니라 탱커와 LPG라는 신규 사업도 가능하다”고 설명했다.

/고병기기자 staytomorrow@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >