미·중 무역분쟁과 신흥국 위기 직격탄으로 대부분의 펀드 수익률이 머니마켓펀드(MMF)보다 못한 마이너스 수익률을 기록하고 있는 가운데, 재테크 시계 제로의 상황에서 공모주하이일드 펀드가 ‘두 마리 토끼’를 잡을 수 있는 틈새상품으로 주목받고 있다. 채권 투자 비중이 높아 안정성을 확보한 데다 코스피 우량 공모주까지 담을 수 있기 때문이다.

홍은미(사진) KB증권 명동PB센터 팀장은 투자 혼란기에, ‘중위험 중수익’상품인 공모주 하이일드펀드를 추천했다. 하이일드공모주펀드는 신용등급 BBB+ 이하 비우량 채권 또는 코넥스 주식에 자산의 30% 이상을 투자하면 공모주 물량의 10%를 우선 배정받는 펀드다. 1인당 5,000만원 한도의 배당금을 받을 수 있고, 이자소득에 대해 15.4%의 분리과세 혜택도 누릴 수 있다.

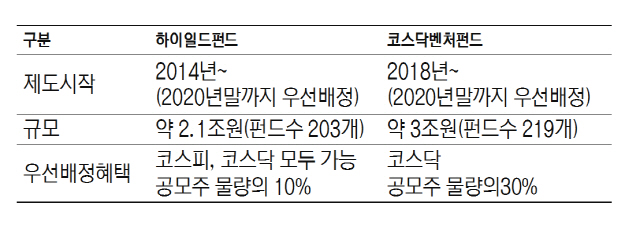

공모주 하이일드 펀드가 코스닥벤처펀드와 가장 큰 차이점은 공모주 배정비율과 코스피 종목을 담을 수 있는지 여부다. 하이일드펀드는 코스피, 코스닥 각각 10%가 가능하지만, 코스닥벤처펀드는 코스닥 종목만 30% 편입할 수 있다. 공모주 하이일드 펀드는 거래소 종목도 10% 우선배정 받을 수 있어, 지금과 같은 변동성 장세에선 안전판이 될 수 있다.

홍 팀장은 “올해 기업공개(IPO)시장은 공모규모와 건수 면에서 모두 전년도를 넘어설 전망으로, SK, 롯데, 현대중공업, 애경 등 그룹사에서 지배구조 개편과 자금조달 목적으로 다수의 주요 계열사들이 참여할 것으로 예상된다”는 것도 공모주하이일드펀드 투자에 긍정적 요인으로 꼽았다. 이어 “공모주하이일드펀드는 코스닥벤처펀드에 비해서 거래소 종목도 해당된다는 것도 장점”이라고 덧붙였다.

홍 팀장은 공모주 하이일드 펀드 중에서도 흥국 공모주 하이일드 증권투자신탁 상품을 추천했다. 이 펀드는 지난 2014년 분리과세 하이일드 펀드가 도입된 지 한 달 만에 최초로 나온 공모형 펀드로 신용등급 ‘BBB+’ 이하 채권에 대한 투자수요를 확충해 회사채 시장의 양극화를 완화하고자 지난 2014년에 개정된 조세특례제한법에 근거해 개발된 상품이다. 분리과세 하이일드 펀드 공모형 첫 단추를 끼운 상품으로 그만큼 저력을 과시한다.

흥국 공모주 하이일드 증권투자신탁은 60% 이상을 국채, 통안채, 은행채 및 회사채 등(BBB+ 이하 채권 등 45% 이상 포함)으로 투자한다. 채권(93.15%), 주식(6.63%)로 구성됐다. 채권평균신용도는 A+다.

주식 내 보유종목을 보면 더욱 탄탄하다. 스튜디오드래곤(주식 내 비중 45.40%), 애경산업(39.48%), 진에어(14.91%), 케어랩스(0.21%) 등 세간에서 화재가 된 공모주는 모두 담긴 셈이다. 운용규모는 738억원이다. 이 펀드는 채권 풀을 구성, 종목 선별 투자과 전담 크레딧애널 리스트를 통해 깐깐하게 채권투자하기로 유명하다. 또 만기가 길지 않은 자산 위주로 우선 편입해 신용위험을 통제하는 것도 장점이다. 또 이 펀드에서 공모주 투자 수익률을 발라내서 보면 기준 평균 수익률이 44%로, 코스피 연평균 수익률 10%를 4배 가까이 앞선다.

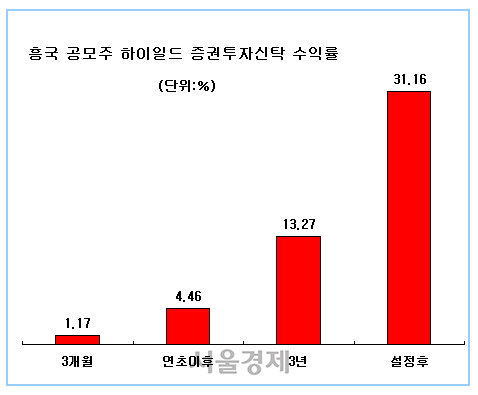

수익률도 탄탄하다. 특히 미중 무역분쟁과 신흥국 경제 위기 우려로 대부분의 펀드들이 3개월 이하 수익률의 경우 플러스를 찾기 힘든 상황에서 이 펀드는 단기, 장기 수익률 모두 플러스를 유지하고 있다. 3개월 수익률은 1.17%로 공모주 하이일드 펀드 중에서도 가장 높다. 6개월 3.51%, 연초후 4.46%, 1년 7.86%, 2년 9.92%다.

/김보리기자 boris@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >