롯데 계열사 코리아세븐(세븐일레븐)이 편의점인 미니스톱 인수자금을 확보하기 위해 500억원 규모의 회사채를 발행한다.

1일 투자은행(IB) 업계에 따르면 편의점 세븐일레븐을 운영하는 코리아세븐은 3년 만기로 500억원 규모의 회사채를 이달 25일께 발행할 계획이다. 이번 회사채 발행은 국내 편의점 브랜드로 업계 5위권인 미니스톱 인수를 위한 자금으로 사용될 것으로 알려졌다. 코리아세븐의 회사채 발행은 지난 2012년 1월 이후 7년만에 처음이다. 코리아세븐은 이에 앞서 지난 2010년 편의점 프랜차이즈 바이더웨이 인수를 위해 1,000억원 규모 회사채를 찍었다. 코리아세븐은 적극적인 자금조달로 2,740억원에 바이더웨이를 인수했다.

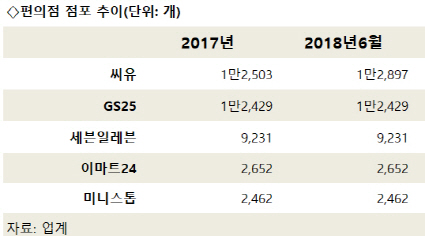

업계에 따르면 미니스톱 인수를 위한 예비 입찰에는 롯데(세븐일레븐)와 신세계(이마트24)가 참여했다. 업계 1위와 2위인 BGF리테일(씨유), GS리테일(GS25)는 불참했다. 사실상 롯데와 신세계의 2파전이 됐다는 것이 업계의 분석이다. 매각 구조는 일본의 이온 지분 전량(76%)과 2대 주주 대상이 보유한 지분 20%를 매각하는 방안이 유력한 것으로 알려졌다.

롯데가 인수에는 조금 더 적극적이다. 롯데는 바이더웨이 등의 인수를 통해 몸집을 불려왔다. 바이더웨이 통합작업과 기존 점주들과 협상 노하우도 있어 유리한 위치에 있다는 평가다. 바이더웨이 간판을 단 매장은 100여개 정도 수준으로 줄었다. 편의점 시장에서 추격자 위치에 있는 신세계 이마트24는 지난 2013년 위드미 인수 후 이마트24 간판 교체 등 통합 작업에만 1년 가까이 시간이 걸렸다.

IB 업계에서 미니스톱의 기업가치가 최대 3,000억원 수준으로 평가된다. 하지만 매각 주체인 일본 미니스톱은 4,000억원 선을 원하며 인수 거래가 다소 불투명 한 면도 있다. 미니스톱의 지난해 매출과 영업이익은 각각 1조1,852억원, 26억원이다.

/박호현기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com