2일 삼성증권 등에 따르면 주가지수별 2018년 배당규모는 2017년 주당배당금(DPS)을 적용한 규모보다 소폭 증가할 것으로 예상된다. 주요 대기업의 적극적인 주주 환원 정책에 힘입어 전년보다 현금배당규모가 증가할 가능성이 높기 때문이다.

일부 금융기관의 전년 대비 실적호조 등도 배당규모 확대 전망에 힘을 실어주고 있다. 2018년 예상 현금배당을 추정하면 코스피200은 178개사에서 유통주식기준 13조2,000억원의 현금배당이 예상된다. 이는 전년 동기 대비 5.9% 증가한 규모다. 이에 따라 코스피200의 배당수익률도 1.70%로 전년 DPS를 적용했 때의 1.61%보다 소폭 높아진다. 코스닥150은 85개사에서 유통주식기준 3,800억원의 현금배당이 예상돼 전년 동기 대비 7% 증가할 것으로 추정된다. 코스닥150의 배당수익률도 코스피200과 마찬가지로 전년 DPS를 적용한 것보다 높은 0.54%로 예상된다. 최창규 NH투자증권(005940) 연구원은 “기업실적 악화에 따른 배당 축소도 염두에 둘 수 있지만, 배당은 습관과 약속이라는 점에서 변화는 크지 않을 전망”이라고 밝혔다.

배당총액도 늘어날 것으로 전망된다. 거래소에 따르면 공시기준으로 올해 코스피 상장사들의 배당총액은 30조7,998억원, 코스닥은 1조3,197억원으로 총 32조1,195억원으로 추정된다. 이는 지난해 26조6,223억원 대비 20% 이상 증가한 수치다. 배당을 올린 삼성전자의 영향과 직간접적으로 배당 확대에 대한 요구가 증가했기 때문인 것으로 분석된다.

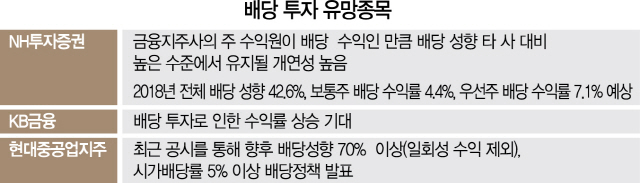

가장 눈에 띄는 업종은 역시 증권주다. NH투자증권은 우리투자증권과 NH투자증권의 합병 첫 해부터 높은 배당 성향과 배당 수익률을 추구해왔다. 일반적으로 금융지주사의 주 수익원이 배당 수익인 만큼 NH투자증권의 배당 성향은 타 사 대비 높은 수준에서 유지될 개연성이 높다. 배당 수익률은 2015년 4.0%, 2016년 4.1%, 2017년 3.6%를 기록했다. 올해 연간 순이익 4,247억원, 보통주 DPS 600원, 우선주 DPS 650원 가정 시 2018년 전체 배당 성향 42.6%, 보통주 배당 수익률 4.4%, 우선주 배당 수익률 7.1%가 예상된다. 임희연 신한금융투자 연구원은 “연말 배당 시즌이 다가오면서 NH투자증권은 코스피 대표 배당주로서의 매력이 부각될 전망”이라고 밝혔다.

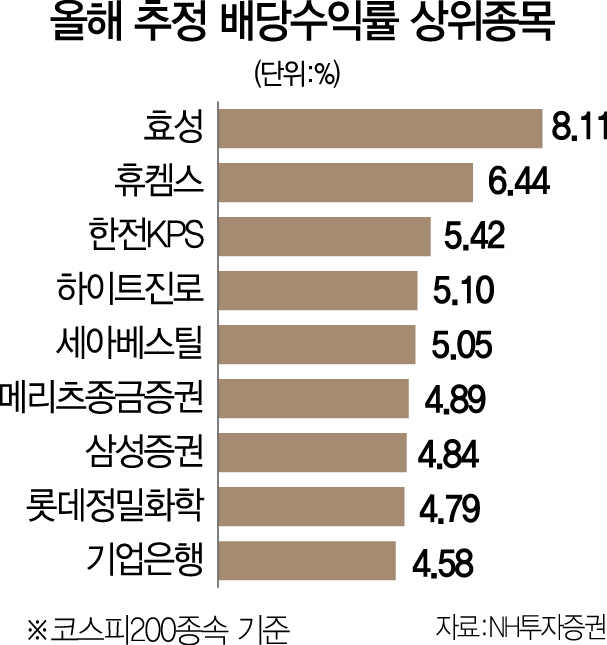

배당수익률이 4%가 넘는 KB금융(105560)도 관심 종목으로 꼽힌다. 올해 실적 신기록 전망이 나오는 만큼, 배당 투자로 인한 수익률 상승 뿐 아니라 주가 상승에 따른 혜택도 기대해 볼 만하다. 전통적인 배당주뿐 아니라 연말 배당 수익률이 높을 것으로 기대되는 개별 종목에도 관심을 기울일 필요가 있다. NH투자증권이 코스피 200 구성 종목 중 연말 배당

수익률 상위종목을 추정한 결과 효성(004800) 8.11%, 휴켐스(069260) 6.44%, 한전KPS(051600) 5.42%, 하이트진로(000080) 5.10%로 나타났다.

공시를 통해 주주친화적 배당정책을 발표한 현대중공업지주(267250)도 배당주로서 관심을 받고 있다. 현대중공업지주는 최근 공시를 통해 향후 배당성향 70% 이상(일회성 수익 제외), 시가배당률 5% 이상이라는 배당정책을 밝혔다. 이는 SK(034730), LG(003550), GS(078930), CJ(001040) 등 주요 지주회사들의 지난 3년간 평균배당성향 59.8%를 넘어서는 수준이다. 정동익 KB증권 연구원은 “현대중공업지주가 올해 주당 2만원의 현금배당을 실시할 수 있을 것으로 예상한다”며 “이는 현재 주가수준에서 5.1%에 해당해 배당투자 관점에서도 관심이 필요할 것으로 판단된다”고 밝혔다. 오광영 신영증권(001720) 연구원은 “증시가 급락한 현 시점에서 안정적인 투자를 희망하는 투자자들에게는 배당투자는 훌륭한 대안이 될 것”이라고 강조했다.

/박성규기자 exculpate2@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

exculpate2@sedaily.com

exculpate2@sedaily.com