6년 만에 유가증권시장 상장 ‘재수’를 선택한 현대오일뱅크의 상장 철회는 현대중공업지주(옛 현대로보틱스)에도 뼈아프다. 지난 2012년 현대오일뱅크는 정유 업황이 호황을 누리면서 상장을 추진한 바 있다. 하지만 이듬해 국제유가 급락에 따른 정유업황 부진 등의 여파로 상장 계획을 접어야 했다.

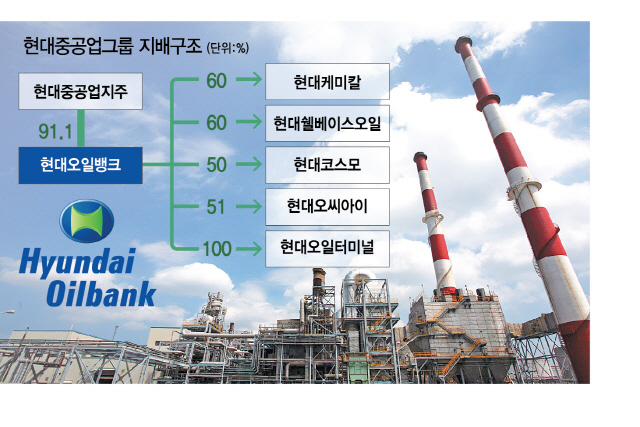

현대오일뱅크의 상장이 다시 추진된 것은 지난해 말이다. 현대중공업 그룹이 재무구조 자구안을 꺼내 들면서 알짜 비상장사인 현대오일뱅크의 IPO 카드를 꺼냈다. 현대오일뱅크 지분 91%를 보유하고 있는 현대중공업지주는 구주매출로 확보한 자금을 지배구조 개편에 활용할 방침이었지만 IPO가 무산되면서 영향을 받게 됐다.

현대오일뱅크는 지난 8월 한국거래소의 상장 예비심사를 통과했다. 당시 금융당국은 삼성바이오로직스의 분식회계 논란으로 IPO 감리 책임론이 불거지자 상장예정 기업을 대상으로 강도 높은 감리를 실시했다. 현대오일뱅크도 자유롭지 못했다. 현대오일뱅크는 자회사 현대쉘베이스오일의 이익을 과다계상했다는 의혹을 받았고 금융당국의 감리에 들어갔다. 감리대상으로 지목된 기업은 금융당국의 결과가 나오기까지 IPO를 위한 홍보와 기업설명회(IR) 일정 등을 진행하기 어렵다.

현대오일뱅크는 11월 말 가까스로 감리 결과를 통보받았다. 상장 진행에 문제가 없는 경징계로 일단락났지만 이미 거래소의 예심 통과 이후 4개월이 지난 시점이었다. 거래소 규정에 따라 예비심사의 효력은 6개월이다.

현대오일뱅크는 12월 중순에 증권신고서를 제출하고 1월까지 상장을 강행할 예정이었지만 현실의 벽을 넘지 못했다. 조 단위 공모를 진행하는 기업들은 국내외 기관투자가를 대상으로 IR을 진행해야 하는 게 일반적인데 기관들이 연말 북 클로징(장부 마감) 시즌에 들어가면서 일정 조율이 쉽지 않았다. 더불어 장기간 감리를 받았던 점은 기업가치를 낮추는 디스카운트 요인으로 작용할 가능성이 컸다.

최근 공모주 시장이 경색된 점도 영향을 미쳤다. 글로벌 금융시장 등 대내외 악재로 국내 증시가 얼어붙으면서 IPO를 준비하는 기업들의 상당수가 상장을 자진 철회했다. 연내 증시에 입성하려는 기업들의 수요예측이 몰리면서 기관투자자들의 선택의 폭이 넓어져 자금의 양극화 현상도 심화됐다. 올 하반기 급격한 투자심리 악화로 CJ CGV 베트남홀딩스와 카카오게임즈 같은 대어급 기업들도 상장을 포기했다.

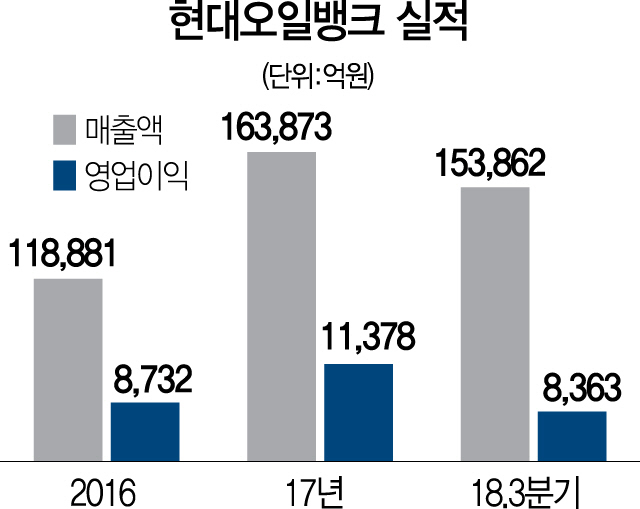

현대오일뱅크는 회계감리 이슈와 시장 상황이 겹치며 불가피하게 상장을 철회한 만큼 내년 상반기 증시에 입성하는 방향을 논의 중이다. 이 경우 거래소의 상장 예비심사를 다시 받아야 한다. 정유업종을 담당하는 한 애널리스트는 “현대오일뱅크의 상장은 기업가치 제고는 물론 구주매출을 통한 투자재원 확보라는 측면에서 현대중공업지주에도 긍정적으로 작용할 것”이라고 설명했다. /조윤희기자 choyh@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >