올해 결산을 앞두고 상장사들의 대차 잔액이 점차 줄어들고 있다. 공매도를 위해 빌린(대차) 주식을 배당 등을 노리고 매수해 갚는 것, 이른바 ‘쇼트 커버링’이 늘기 때문이다. 전문가들은 연말 투자 전략으로 쇼트 커버링 수혜주를 눈여겨볼 필요가 있다고 조언한다.

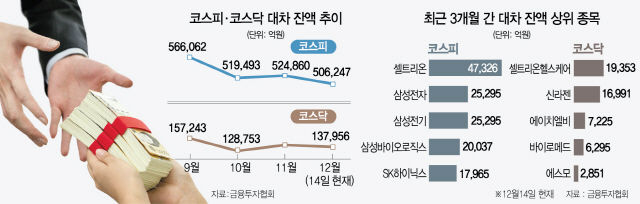

17일 금융투자협회에 따르면 지난 9월 56조6,062억원이던 코스피 대차 잔액은 10월 51조9,493억원, 11월 52조4,860억원으로 점차 줄어들다가 14일 50조6,247억원으로 뚝 떨어졌다. 코스닥 역시 9월 15조7,592억원에서 14일 13조7,956억원으로 감소 추세다.

12월 결산 법인이 대다수인 국내 상장사의 특성상 연말이면 대차 상환이 집중된다. 김재은 NH투자증권 연구원은 “기말 배당을 받거나 주주총회에서 의결권을 행사하기 위해 대차거래 청산이 활발해진다”며 “코스피의 경우 이달 초에 비해 대차 비중이 0.06% 줄었는데 이는 예년보다는 적은 수준이나 시간이 지날수록 감소 폭이 커질 것”이라고 분석했다.

특히 올 초부터 14일까지 코스피의 누적 공매도 거래대금이 전체 거래대금 대비 최대 10%를 기록했을 정도로 공매도가 기승을 부렸고 현재(14일)도 이 수치가 7%대인 점을 고려하면 상환 대기 물량은 아직 넘쳐난다는 분석이 나온다. 고경범 유안타증권(003470) 연구원은 “주식과 결제 상환 과정에서 수 거래일이 소요되는 점을 고려하면 (대차 상환이) 곧 급증할 것”이라고 전망했다. 최근 3개월 동안 대차 잔액이 가장 많이 쌓인 코스피 종목들은 셀트리온(068270)(4조7,326억원), 삼성전자(005930)(3조9,730억원), 삼성전기(009150)(2조5,295억원), 삼성바이오로직스(207940)(2조37억원), SK하이닉스(000660)(1조7,965억원) 순이다. 더구나 이달 들어 셀트리온(-10.43%), 삼성전자(-6.45%), 삼성전기(-14.10%) 등의 주가는 오히려 더 떨어져 대차 잔액 증가, 즉 갚아야 할 물량이 늘어났을 확률이 높다.

다만 대차 잔액이 감소했다가 다시 늘어나는 종목은 가려낼 필요가 있다. 김 연구원은 “연말 대차 거래 청산 이후 새해에는 새로운 대차 포지션이 설정되고는 한다”며 “해마다 1월에는 대형주와 고배당주, 상승 모멘텀이 낮은 종목의 대차와 공매도가 증가하는 경향이 있다”고 설명했다.

배당과 대차 잔액을 결합한 투자 방법도 고려해볼 만하다. 고 연구원은 “최근 3년 동안 배당 수익률이 1.1%를 웃도는 것을 감안하면 대차 상환의 주요 원인은 배당”이라며 “최근 3년 동안 기대 배당이익률이 2.5% 이상인 종목 중 12월 대차 잔액 비중 감소 상위 종목들의 평균 수익률은 1.9%를 기록했다”고 말했다.

/조양준기자 mryesandno@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mryesandno@sedaily.com

mryesandno@sedaily.com